Сно чека и ккт отличаются что делать

Нужна ли перерегистрация кассы в ФНС при изменении СНО?

С января 2020 года прекращает действие ЕНВД в отношении розничной продажи обуви.

У нас ИП, есть и ЕНВД (розничные магазины) и УСН 6%. С 1 января нужно в кассах онлайн на чеках изменить СНО: ЕНВД на УСН доходы-расходы.

Нужно или нет в таком случае перерегистрировать кассы в ФНС или только изменить в чеках ЕНВД на УСН?

Вопрос очень проблемный т.к.: 1-стоит это недешево, 2-сделать это нужно не раньше 1 января,но перед отбитием 1-го чека в 2020 году, а магазины начинают работу со 2 января.

Татьяна, добрый день.

Чтобы изменить систему налогообложения в ККТ, достаточно сменить настройки на кассе. Касса автоматически сформирует отчет о перерегистрации и передаст его в ФНС.

Подавать заявление о перерегистрации ККТ не нужно. Так как подается оно только при смене данных, которые есть в карточке ККТ. Система налогообложения в карточке не указана.

Обратите внимание на разъяснения Минфина, которые появились буквально на днях.

Письмо ФНС России от 09.12.2019 N СД-4-3/25144@ «О направлении письма Минфина России от 28.11.2019 N 03-11-09/92662» (вместе с Письмом Минфина России от 28.11.2019 N 03-11-09/92662).

В них есть следующая информация: » Ввод в оборот, оборот и вывод из оборота обувных товаров без нанесения на них средств идентификации допускается до 1 марта 2020 года (пункт 6 Постановления Правительства РФ от 05.07.2019 N 860).

Таким образом, в отношении предпринимательской деятельности по розничной реализации обувных товаров налогоплательщики вправе применять ЕНВД до 1 марта 2020 года.»

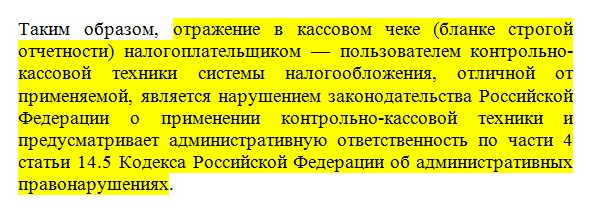

Что будет, если неверно указали систему налогообложения в кассовом чеке или БСО

Кассовые чеки и бланки строгой отчетности (БСО – далее) после вступления в силу изменений в закон № 54-ФЗ стали содержать много информации. В числе таких сведений – налоговый режим ИП или организации. И возникает вопрос: что будет если фирма неверно отразит налоговую систему в кассовом чеке или в БСО?

Реквизиты в фискальных документах

Под фискальными документами закон № 54-ФЗ понимает кассовый чек и бланк строгой отчетности, которые формируются в электронном виде и (или) на бумажном носителе. При осуществлении расчета пользователь (продавец) обязан покупателю (заказчику) выдать чек (БСО) или переслать его по электронной почте, на абонентский номер покупателя, если иное не предусмотрено законом.

При этом сам кассовый чек (БСО) должен содержать перечень обязательных реквизитов, перечисленных в п. 1 статьи 4.7 закона № 54-ФЗ ( ССЫЛКА ), в частности:

Однако есть условия, при которых некоторые такие реквизиты могут отсутствовать в кассовом чеке (БСО). Закон № 54-ФЗ в своей статье 4.7 допускает исключения, например:

При этом никто не запрещает отражать в кассовом чеке или в БСО дополнительные реквизиты, которые учитывают особенность сферы деятельности, по которой проводятся расчеты (п. 7 статьи 4.7). Это подтверждает и письмо Минфина РФ №03-01-15/47894 от 28 июня 2019.

Таким образом, перечень обязательных реквизитов кассового чека (БСО) – это обязательный минимум, который должен присутствовать на фискальных документах. В его числе сведения о налоговом режиме, применяемом при осуществлении расчетов.

Какой именно налоговый режим нужно указывать в кассовом чеке (БСО)

В п. 1 статьи 4.7 закона № 54-ФЗ четко сказано, что в кассовом чеке (БСО) обязательно указывается « применяемая при расчете система налогообложения ». Такая формулировка свидетельствует, что в чеке (БСО) должен отражаться тот налоговый режим, в рамках которого идет расчет за товары, работы, услуги.

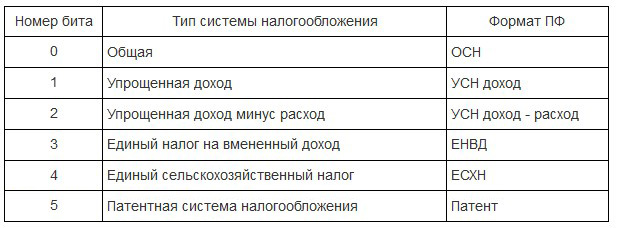

Если фирма совмещает два режима, в процессе расчета придется пробивать на товары, работы, услуги, подпадающие под разные налоговые системы, разные чеки. В каждом из них необходимо указать свою налоговую систему. Их значения представлены в приложении №2 к приказу ФНС РФ № ММВ-7-20/229 от 21 марта 2017 (таблица №9 — ССЫЛКА ).

Чем грозит ошибка в системе налогообложения в кассовом чеке или БСО

Как уже отмечалось ранее, искажение сведений о налоговом режиме наказывается штрафом. КоАП РФ предусматривает ответственность по части 4 статьи 14.5 ( ССЫЛКА ):

Штраф может быть заменен предупреждением.

Почему так важно правильно отражать налоговый режим

Дело не только в штрафе за неверно оформленный кассовый чек (БСО). Согласно п.6 статьи 4.1 закона № 54-ФЗ от вида налоговой системы зависит срок действия ключа фискального признака фискального накопителя:

Неверное применение фискального накопителя – это тоже административное правонарушение, которое наказывается по части 4 статьи 14.5 КоАП РФ. Поэтому важно сразу правильно определиться с налоговыми режимами при проведении конкретных расчетов через онлайн-кассу.

Выводы

Налоговая система, применяемая при конкретном расчете, — обязательный реквизит кассового чека или БСО. Причем, указываться в документе должен только тот режим, который распространяется на реализуемый в данный момент и по данному товару расчет. Если совмещается два режима, на каждый расчет потребуется свой чек (БСО). Стоит заметить, закон № 54-ФЗ допускает отражение в чеке (БСО) только одного вида налогового режима. А вот онлайн-кассу можно использовать при таких совмещениях одну, а не разные.

Если неверно указать налоговую систему в фискальном документе, это наказывается штрафом либо выносится предупреждение. Кроме того, от применяемого режима налогообложения зависит срок действия ключа фискального признака ФН. Использование фискального накопителя со сроком, предусмотренным для другого режима, тоже грозит административным штрафом или предупреждением.

Особенности, методики и приемы продаж в сегменте HoReCa.

Ошибка в чеке, перепутана система налогообложения

Вопрос задал Елена Б.

Ответственный за ответ: Александр Бажин (★10.00/10)

ИП применяет УСН (услуги по ремонту) и ЕНВД (магазин) в чеках магазина система налогообложения вместо ЕВНД отображена УСН и этих чеков много. Как исправить, какие санкции могут быть применены из-за разницы в оборотах у ОФД и декларацией УСН.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Здравствуйте Елена. Для решения Вашей ситуации необходимо ознакомится с Письмом ФНС № ЕД-4-20/15240@, в котором озвучено, что в случае применения ККТ с нарушением требований законодательства РФ о применении ККТ (в Вашем случае некорректное указание СНО в чеке) пользователю необходимо сформировать чек коррекции. Однако есть важный нюанс: применение кассового чека коррекции допустимо при использовании формата фискальных документов версии 1.1. У Вас же по всей видимости используется формат фискальных документов версии 1.0.5. При использовании форматов фискальных документов версии 1.05 для исправления ошибки в виде некорректно сформированного кассового чека кассовый чек коррекции не применяется, в связи с чем пользователю, например, при корректировке кассового чека с признаком расчета «приход» необходимо сформировать идентичный некорректному кассовый чек с признаком расчета «возврат прихода», в котором отразить фискальный признак некорректно сформированного кассового чека, а затем сформировать корректный кассовый чек с признаком расчета «приход». Отсюда следует вывод, что необходимо пробить чеки на возврат и снова на приход, но уже с корректной СНО по всем таким случаям. Но далее в письме следует — «учитывая изложенное, в случае корректировки только общей суммой расчетов при использовании форматов фискальных документов версий 1.05 и ниже в целях освобождения от административной ответственности на основании примечания к статье 14.5 КоАП РФ пользователю необходимо в обязательном порядке направить в налоговые органы в дополнение к новым кассовым чекам, сформированным для исправления некорректных кассовых чеков, сведения и документы достаточные для установления каждого события административного правонарушения, т.е. идентификации каждого конкретного расчета.»

Иными словами:

1) Пробиваете чек с видом ВОЗВРАТ ПРИХОДА на всю сумму продаж (чеки с УСН).

2) Пробиваете чек с видом ПРИХОД на всю сумму (указываете корректную СНО — ЕНВД).

3) Собираете документы для ФНС с объяснением ситуации.

Какие именно документы являются достаточными прошу Вас уточнить у ФНС.

Здравствуйте Александр. Исходя из выше описанного, для формата фискальных данных 1.05 для КАЖДОГО чека, в котором не верно указана система налогообложения необходимо пробить чек с видом ВОЗВРАТ ПРИХОДА и потом чек с видом ПРИХОД. Объединить такие чеки и корректировать суммарно таких разъяснений нет?

Есть. В этом же письме написано про общие суммы — «учитывая изложенное, в случае корректировки только общей суммой расчетов при использовании ФФД 1.05.…необходимо направить сведения и документы достаточные для установления каждого события административного правонарушения, т.е. идентификации каждого конкретного расчета». Иными словами общей суммой можно, но направьте еще документы, подтверждающие ошибку. Насколько можно понять, имеются ввиду копии чеков (можно распечатать из ККТ с помощью драйвера) и документ-объяснение за подписью руководителя. Я выше написал, что лучше поинтересоваться в самой ФНС насчет формы и списка документов.

Как в Контур.Маркете настроить налоговый режим

Одним из обязательных реквизитов чека онлайн-кассы является система налогообложения. Чтобы эти данные отображались в чеке при реализации, предварительно нужно их настроить. Далее расскажем, как это сделать.

Установка налогового режима организации

Сервис самостоятельно предложит выбрать систему налогообложения, как только пользователь авторизуется. В появившемся окне нужно будет отметить галочкой одну или несколько (при совмещении) из 5 систем: ОСН, УСН, ЕНВД, ЕСХН или патент:

При отметке УСН сервис предложит дополнительно выбрать объект налогообложения — «доходы» или «доходы минус расходы»:

Выбранная система отобразится в настройках. Проверить их можно через верхнее меню, выбрав пункт «Настройки и оплата» – «Настройки»:

При совмещении режимов налогообложения в карточке товара появится меню для выбора СНО. Нужно выбрать подходящий режим для конкретного товара, и он будет передан на кассу вместе с прочей информацией. Тогда при реализации Контур.Маркет учтет режим налогообложения и отразит его в чеке.

СНО можно указать для каждого отдельного товара, для всех товаров сразу, а также для отдельных групп (подгрупп). Режим для товара указывается в его карточке на любом этапе работы с ней. О том, как выбрать систему налогообложения для множества позиций, расскажем далее.

Выбор режима налогообложения для нескольких товаров

Массовый выбор системы налогообложения производится из Каталога. Необходимо перейти в нужный раздел и нажать кнопку «Указать цену для всех товаров»:

Появится окно, в котором сервис предложит выбрать одну из систем налогообложения. Будет указано, к какому количеству товара применяется выбранная система.

Если для отдельных товаров из этой группы нужно изменить режим, следует войти в карточку каждого из них. Далее в поле «СНО» надо нажать кнопку «Изменить»:

После этого номенклатуру следует передать на кассу. Если для определенных товаров режим налогообложения не будет задан, сервис выдаст предупреждение:

Передать товары на кассу можно и без выбора системы налогообложения. При реализации таких товаров в чеке будет указываться режим, установленный в настройках.

Если же СНО не задана ни в настройках, ни в карточке товара, сервис предупредит об этом при закрытии чека:

Установка налоговой системы производится в настройках во вкладке «Регистратор».

Переход с ЕНВД: какую СНО указать в чеке на возврат

Как правильно оформить возврат товара, если после продажи компания сменила налоговый режим.

С 1 января 2021 года отменили «вмененку». ФНС разъяснила пользователям ККТ:

Возврат денег за товар

Выбор СНО в чеке зависит от действующего налогового режима.

Если компания перешла на УСН или патент, то возврат товара делается на новой системе налогообложения, даже если он продан на другой. Согласно п. 1 ст. 4.3 и п. 1 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ, онлайн-касса применяется в момент осуществления расчета, а кассовый чек должен содержать сведения о применяемой при расчете системе налогообложения. Поэтому если возврат происходит в период работы на УСН или патенте, указать в чеке нужно именно этот налоговый режим.

Если же организация или ИП после отмены «вмененки» выбрали ОСНО, то до окончания срока действия фискального накопителя в кассовом чеке они вправе указывать ЕНВД. Разногласия при возврате не возникнет. Подробнее об этом мы рассказывали в статье.

Исправление СНО в чеке

ФНС опубликовала Письмо от 23.11.2020 N СД-4-3/19218@ о действиях в случае неправильного указания в кассовом чеке применяемой системы налогообложения.

Например: с января 2021 года ИП перешел на УСН, а в чеках указана ЕНВД. Способ исправления ошибки зависит от формата фискальных документов (ФФД), который используется в кассовой технике.

На ФФД 1.05 ошибки исправляют обычными чекаками. Для корректировки «Прихода»:

При использовании ФФД 1.1, исправить систему налогообложения можно с помощью чека коррекции. Подробнее об исправлении ошибок в статье.

Какую СНО указать для исправления других реквизитов в чеке, сформированном на ЕНВД, например способа оплаты, официальных разъяснений пока нет.