Слив на бирже что это

Почему происходит потеря депозита в трейдинге, что делать, если слил депозит?

Потеря депозита в трейдинге – явление абсолютно нормальное, и из-за него не стоит впадать в панику. Конечно, нужно стараться минимизировать просадки, но не всегда это возможно. Но терять контроль над собой потому, что рынок пошел не в том направлении, в каком бы вам хотелось, также не следует. Из-за паники трейдер перестает адекватно оценивать ситуацию на рынке, из-за чего депозит может быть полностью слит. Кстати, интеллект человека, который находится под действием сильных эмоций, имеет лишь 30% от своего реального потенциала. Выводы делайте сами.

Мы сегодня более подробно обсудим, что делать, если слил депозит на Форекс или бинарных опционах и как не слить депозит.

Профилактика слива депозита

Рисунок 1. Человек страдает от потери депозита

Чтобы не допустить слива депозита на Форекс, нужно преодолевать искушение открыть сделку слишком большого объема, а также следовать таким простым рекомендациям:

Что делать, если слив депозита все-таки произошел?

Рисунок 2. Человек думал, что сделка прибыльная, а она оказалась дырявой

Что делать, если слил депозит на Форекс? В этом случае нужно смириться. Но не только. Добиться успеха в любой деятельности поможет рефлексия – умение посмотреть на свои действия со стороны и проанализировать ошибки. Для начинающего трейдера терять средства – нормально.

Самые частые причины потери средств на счете:

Рефлексия должна быть бесконечной. Каким бы вы ни были профессионалом, все равно есть риск потерять свои кровные. Статистика показывает, что опытные водители попадают в аварию даже чаще, чем начинающие. Причина проста: первые теряют бдительность, излишне доверяя себе. Нужно уметь относиться к себе критически, но не впадать в другую крайность – неуверенность в себе. Это качество также способно породить убытки, потому что принимать решения нужно быстро. А неуверенная в себе личность будет колебаться до тех пор, пока выгодная тенденция не развернется в обратном направлении.

Рисунок 3. Психология играет важнейшую роль в успешной торговле

В общем, во всем нужно соблюдать баланс.

Выводы

Рисунок 4. Неправильный мани-менеджмент – залог потери средств на счете

Слив депозита: что к нему приводит и как его избежать?

Любой трейдер хоть раз пережил слив депозита. Проблема в том, что большинство ошибок трейдера психологического плана. Их можно прокачать только со временем, либо использовать робота риск-менеджера. Разберем возможные ошибки в порядки их важности.

1 категория (самые опасные)

Ограничение дневной просадки. Самая большая опасность. Так как вы можете попасть в состояние тильта (это как в покере — невезучая рука и потеря всего депозита) Выход: ставить ограничение потерь на день, к примеру 100 пунктов.

Играть на все. Открытие сделки по объему не соответствующему вашему риску. Таким образом можно потерять весь депозит всего лишь за одну сделку Выход: использовать ограничение позиции. К примеру, 0.01 лота на сделку.

Не постоянный стоп-лосс. Новички очень часто отодвигают стоп-лосс в надежде, что цена вернется. Это очень опасно, так как на рынке может быть сильный тренд, который быстро обнулит ваш депозит. Выход: использовать ограничение на стоп-лосс. К примеру, 50 пунктов. Чем меньше будет размер вашего стопа, тем более ювелирный вход в рынок от вас потребуется. Это заставит вас 10 раз предварительно подумать перед каждым входом.

2 категория (средняя опасность)

Несколько открытых сделок. Нет смысла открывать более 3-5 сделок, так как на форекс большинство валют очень сильно коррелируют между собой. Это значит, что тем больше открытых сделок, тем больше шанс попасть в просадку. Выход: использовать ограничение на количество открытых сделок.

Торговля экзотическими парами. Лучше всего использовать для трейдинга только базовые валюту, EUR/USD, GBP/USD и т. д. Другие валюты на форекс могут быть подвержены большей волатильности, а значит там будет больший спред, и вам потребуется больший размер стопа. Выход: лучше заранее ограничить свою торговлю выбранными валютными парами.

Избегать корреляция. Лучше не открывать сделки по двум близким к корреляция валютным парам. Например, купить GBPUSD и EURUSD. Выход: поставить себе ограничение на сделки по корреляционым парам.

Лимитные или стоп-ордера. Лучше входить в рынок только отложенными ордерами. Торопиться здесь незачем. Лучше 7 раз отмерить и тщательно обдумать каждую точку входа. Во-первых, используя лимитный ордер вы получаете лучшую цену. Во-вторых, это будет вход в рынок без эмоций. Выход: не открывать рыночные ордера, а использовать только лимитные или стоп-ордера.

Что нельзя проконтролировать?

Вход по стратегии. Торговая стратегия — очень важный параметр, благодаря ей и будет работать ваша система. При ручной торговле проконтролировать себя будет очень трудно, так как голова человека намного умнее компьютера. Здесь вам поможет только опыт и время.

Умение удерживать открытые позиции и не выходить из рынка раньше времени. Очень важный пункт. Только благодаря ему ваш депозит начнет увеличиваться. Это развивается только со временем, так все время хочется побыстрее зафиксировать прибыль. Учиться ждать и всегда соблюдать соотношение риска к прибыли — в этом ключ к успеху.

Как избежать слива депозита и научиться торговать?

Многие трейдеры задумываются, как научиться торговать на финансовых рынках. Многие ищут супер стратегию, которая решит все ваши проблемы. Но дело не в этом. Все намного сложнее. Трейдинг — это анализ самого себя, борьба со своими эмоциями и психологическими проблемами.

Не стоит зацикливаться на поиске лучшей торговой стратегии. Вы можете использовать интуитивный трейдинг и доверять своей интуиции. А интуиция — это наш опыт, который и подсказывает, где заключается правильное решение.

5 составляющих успешной торговли:

Психология — 50%. Это самое важное в трейдинге. Постоянный контроль своих эмоций, которые будет очень трудно контролировать. Контроль приходит только со временем. Можно контролировать эмоции с помощью робота, который ограничивает дневную просадку, не дает увеличить стоп-лосс и т. д.

Стратегия + тестирования — 20%. У вас должно быть свое понимание рынка, правила входа и выхода. Тут не может быть сумбура, все должно быть четко по правилам. Стратегия можно получить только благодаря тестированию. Вы должны будете проверить на истории, будет ли она работать, найти ее плюсы и минусы, спланировать потенциальную доходность.

Управление капиталом — 15%. Очень важная составляющая, так как в каждой сделке надо использовать постоянный риск, проверенный временем. Депозит трейдера — это самое ценное, что у него есть. Трейдер может работать, только когда он есть, поэтому берегите свой депозит.

Инструменты — 10%. Это удобства торговли, как и у строителя должен быть удобный шуроповерт или дрель. Также и в трейдинге у вас должны быть свои помощники. К примеру, экономический календарь сообщает о новых событиях. Индикаторы или советники помогают вашей торговли.

Статистика — 5%. Благодаря ей Вы отточите свою стратегии и поймете свои слабые и сильные стороны. Вы можете использовать торговый журнал или дневник сделок, которые помогут вам проанализировать вашу статистику. Например, вы можете увидеть, что пары с JPY и CAD у вас плохо идут, поэтому вы можете исключить их из своей торговли.

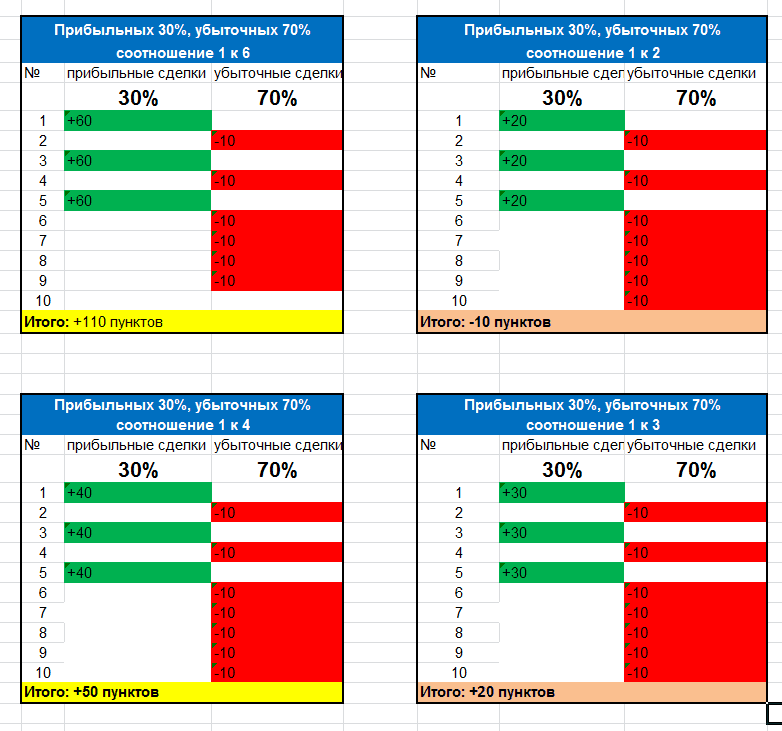

Правильное соотношение риска к прибыли

Очень важно понимать, что такое управление капиталом и как этим пользоваться. Торговать прибыльно без статистики и правил мани-менеджмента не получится. Только используя постоянный стоп-лосс, тейк-профит и объем позиции, вы можете рассчитывать на стабильную прибыль.

Я нарисовал схему, в которой видно количество сделок, а также соотношение тейк-профита к стоп-лоссу. Из схемы можно сделать вывод, минимальное прибыльное соотношение риска к прибыли — это 1 к 4.

При риске 1%, нужно проиграть 100 сделок подряд, чтобы произошел слив депозита. На практике, чтобы торговать при таком риске, нужен депозит 1000$ при риске 10$, и 10.000$ при риске 100$. Если 3 дня подряд идут убыточные сделки, стоит прекратить свою торговлю и взять паузу.

Как брокерские компании «сливают» депозиты клиентов

Как брокерские компании «сливают» депозиты клиентов

Сегодня расскажем о брокерских компаниях, которые активно помогают клиентам терять свои деньги. Их называют форекс мошенники. Все, что написано ниже, основано на нашем собственном опыте и наблюдениях, а также на опыте наших клиентов.

Следует отметить, речь пойдет только о недобросовестных компаниях. Подробно о том, как выбрать надежного брокера вы можете узнаете из статьи «7 критериев надежности Forex брокера».

Для начала разделим недобросовестных брокеров на три группы: начиная от вполне легальных, заканчивая полностью теневыми схемами.

Форекс-дилеры — легальные компании. Как правило, имеют несколько лицензий, выданных центральными банками или другими финансовыми регуляторами;

Кухни — компании, зарегистрированные в оффшорных зонах. Для прикрытия состоят в некоммерческих финансовых организациях, якобы регулирующих их деятельность. Фактически никем не контролируются.

Мошенники — компании с пропиской в «оффшорах» второго эшелона. От кухонь отличаются агрессивными методами работы с клиентами. В разговоре обещают «золотые горы», а получив деньги от клиентов, бесследно исчезают.

1. Форекс-дилеры

Начнем мы с безобидных на первый взгляд брокерских компаний — форекс-дилеров. Дилер — это компания, которая выступает второй стороной (контрагентом) по вашей сделке.

Например, вы хотите купить за доллары EURUSD, Apple или Bitcoin и заработать на росте цены. В нашем случае покупаете вы всегда у дилера, и ни у кого больше. А как только цена вырастет и вы решаете продать — купить у вас обязан все тот же дилер.

Вы можете спросить: «Что в этом особенного, это обычный бизнес? Одни покупают, другие продают?»

Особенность заключается в том, что дилер теряет деньги в этой сделке. А теперь представим: вы зарабатываете регулярно. Значит, форекс-дилер регулярно теряет. А это в интересы компании уже не входит. Поэтому, форекс-дилеры «вставляют палки в колеса» своим клиентам.

Существует несколько способов, как подобные компании могут вмешиваться в торговлю трейдера:

Задержка при открытии сделок. Брокер может установить задержку открытия сделок в течение 1-2 и даже 3+ секунд. Касается это в том числе закрытия сделок и выставления отложенных ордеров. На финансовых рынках цена меняется моментально и если у вас стоит «задержка», вы можете закрываться по очень невыгодной цене и, как следствие, проигрывать. Если у вас сделка открывается дольше одной секунды — это значит, что брокер установил ограничение на исполнение ордеров и тем самым ухудшил торговые условия на вашем торговом счете.

Расширение спреда при наличии на счете комиссии. Средний спред на «межбанке» составляет 2-3 пипса по EURUSD. Сравнить спреды вы можете на мониторинге независимого портала myfxbook.com. Если у вас спред больше, вдобавок к комиссии, которую вы платите, стоит поискать другого брокера с более выгодными условиями. В рамках года, на спреде вы можете сэкономить больше 1000$, даже имея небольшой депозит. Регулярное проскальзывание во время исполнения ордеров. На финансовых рынках цена исполнения ордеров может отличаться от той цены, которую вы видели в окне ордера, когда открывали или закрывали сделку. Разница между двумя ценами называется проскальзыванием. Дилер может установить по каждому из своих клиентов индивидуальные настройки проскальзывания, скажем, в 10 пипсов в каждой сделке. При торговле 1 лотом вы будете упускать дополнительно 10$. А если он установит 20 или 50 пипсов, тогда даже прибыльная стратегия может быстро превратиться в убыточную.

Обращаем внимание, что дилер может ухудшить исполнение сделок, если вы для него являетесь “токсичным клиентом”, т.е. стабильно зарабатываете, а он не выводит или ему не разрешено по закону выводить сделки на межбанк.

Мы не утверждаем, что кто-то из топовых брокеров, имеющих лицензии, этим занимается, но в то же время, лучше проверить своего брокера.

2. Кухни

Форекс-дилеры стремятся к регуляции и мешают лишь особо успешным клиентам. В то же время, главная цель «кухонь» — «слив» клиента. Их методы более радикальны, чем у дилеров. Кратко рассмотрим ряд примеров:

Шпильки — не рыночная котировка или цена, находящаяся на значительном расстоянии от предыдущей и последующей в конкретный момент времени. Часто объясняется как технический сбой

Проскальзывания — даже, если ваш брокер выводит сделку на «межбанк», ничто ему не мешает установить проскальзывание в терминале в 5-10 пунктов (прием форекс-дилеров)

Реквоты — отсутствие доступной цены по указанному объему в ордере. Существуют исключительно на внутренних счетах, где сделки не выводятся на «межбанк»

Отсутствие связи — разрыв соединения с сервером в самый неподходящий момент. Например, в момент выхода важных новостей

Зависание терминала — аналогично предыдущему пункту, проявляется в момент повышенной активности на рынке. Компании «кухни», как правило, предлагают переустановить терминал или «почистить» компьютер, тем самым перекладывая вину на клиента

Почему люди продолжают работать с «кухнями» по сей день? Их привлекают яркие вывески, нереальные кредитные плечи, всевозможные бонусы и акции. Не стоит забывать про соблазнительные инвестиционные продукты, которые так и манят доходностью. И самое важное, «кухни» практически всегда выводят деньги. Хорошо-хорошо, остатки денег.За все эти «гирлянды» приходится расплачиваться отсутствием регуляции и полным отсутствием контроля компании. Любое разногласие с брокером закончится отсылкой к регламенту компании. Принцип прост: «Не согласен — твои проблемы».

3. Форекс-мошенники

Действия компаний, описанные выше, покажутся «легкой прогулкой по парку» после того, как увидите работу профессиональных мошенников на рынке Forex. О них вы узнаете в нашей следующей статье «Мошенники на Forex. Структура и методы работы ».

Заключение

Парадоксально, 5 из 10 трейдеров осознают, что работают с недобросовестными компаниями на рынке Forex, но продолжают это делать. Причина тому, обычная человеческая лень или незнание, что есть альтернатива. Если вы из числа подобных трейдеров, задумайтесь над вопросом: «А почему у меня не получается заработать?»

Так или иначе, наступает новое время. Брокерские компании обретают регуляцию, а лидерами рынка становятся не те, у кого бонус больше, а те, у кого есть инструменты и продукты, помогающие трейдеру зарабатывать.

Если вы готовы идти в ногу со временем, тогда наша статья «7 критериев надежности Forex брокера » поможет вам выбрать надежного партнера среди бесчисленного множества компаний.

Расскажите, пожалуйста, миру о нашей статье. Мы старались и будем Вам очень признательны.

Здравствуйте, уважаемые трейдеры!

Брокеры преподносят идеи трейдинга и инвестирования, как нечто очень простое и, при этом, сверхприбыльное: «Все, что нужно для заработка в тысячи долларов – это принести немного денег, пройти одно-двух-трех-дневное бесплатное обучение, прочитать «уникальный» методический материал, настроить торговую систему (программу) и вуаля – ты почти миллионер!». В итоге народ сливает свои депозиты, берет в долг и опять сливает, берет кредиты и опять сливает… И все остаются при «своих»: брокеры – при комиссии, рынок – при деньгах, народ – при долгах. Красота! Круговорот денег в природе, так сказать.

Но если говорить серьезно, то я вижу проблему значительно шире. В целом я ее называю «профессиональной девальвацией», которая касается не только трейдинга и инвестирования, но и любой другой профессии. Обесценивание профессии (а точнее – снижение требований к необходимым знаниям, навыкам и опыту для гордого звания «Профессионала» в предметной области) происходит во всех известных мне областях: купил хлебопечку – Пекарь; получил водительские права – Водитель; научился ставить Windows – Системный администратор; прочитал книгу про трейдинг и купил акцию Газпрома – Трейдер; список бесконечный, сами можете продолжить… Т.е. в какой-то определенный момент, трейдинг из достаточно сложной и уважаемой профессии превратился в крайне доступную игрушку для всех и каждого. И вроде все всё понимают, но в слух никто ничего не говорит. Начинающий трейдер и близко не догадывается, что его ждет на самом деле.

Древнеримский принцип «Пришел, увидел, победил!» здесь не работает. Профессия трейдера заключается не в сделках на рынке (которые являются всего лишь венцом трудов трейдера – вишенкой на торте, так сказать), а в долгой, кропотливой и весьма трудоемкой предшествующей сделкам работе, требующей уверенных знаний, отработанных аналитических и управленческих навыков, социальной зрелости и адекватности восприятия действительности. Не менее важными являются такие навыки и характеристики, как: стрессоустойчивость (трейдинг – невероятно нервная работа, требующая хладнокровия и отсутствия эмоций), управление рисками (работа трейдера сопряжена с большим количеством не всегда очевидных рисков), усидчивость (трейдинг – как стратегия – требует умения ждать), гибкость (необходимость в постоянной оценке изменений рынка и условий и адаптации к ним), самоанализ (трейдинг невозможен без самоанализа своих успехов и ошибок), системность, целеустремленность и другие. Плюс к этому – торговый алгоритм, торговая стратегия, стратегия управления рисками, стратегия управления финансами… Без этого впечатляющего набора инструментов в активе трейдера на рынке делать нечего!

Вот к такому выводу я пришел, слив свой первый депозит на рынке в 2011 году. У меня практически ничего не было, из выше перечисленного – немного адекватности и управления рисками, но ни знаний, ни подготовительной работы, ни стратегии, ни алгоритма – ничего этого у меня не было. И я даже не задумывался об их необходимости, как и большинство начинающих трейдеров. Кстати, может именно поэтому доля успешных (с точки зрения Профессии) трейдеров не превышает 2% от всей массы?

В трех словах про мой первый опыт трейдинга: в 2011 году я начал торговать акции на ММВБ. Мой первый депозит – 30 тысяч рублей. Через пол года спасти удалось чуть меньше половины (максимальная просадка – 75%). Причина – много (большинство) ошибочных сделок, неумелый скальпинг, высокие комиссионные брокера, маржинальное кредитование (плечо 2).

Безусловно, я получил огромный по значимости опыт, на переваривание которого мне потребовалось почти два года. Именно благодаря тем первым шести месяцам активного разбазаривания депозита я получил достаточно вводных данных для начала осознанного пути в такой сложной и, в то же время, такой интересной профессии, под названием «Трейдинг» (прошу прощения за излишний пафос).

Сейчас я заканчиваю работу по созданию торгового алгоритма, торговой стратегии и стратегии управления рисками. У меня уже есть свод правил (некая конституция, на базе которой я пишу стратегии и алгоритм). Я даже не помню, сколько точно времени ушло на все это, но точно не менее полугода прошло от момента первых набросков на бумаге. Я планирую вернуться к торговле с июня и надеюсь, что второй, уже более осознанный заход в трейдинг принесет мне не только радость от самого процесса трейдинга, но и новые для меня (как трейдера) бенефиты в виде дохода.

По ходу развития событий, появления новых мыслей, а также о достигнутых результатах и анти-результатах – буду писать в этом блоге. Надеюсь, мои заметки помогут начинающим трейдерам избежать самых простых и очевидных ошибок, а в отместку более опытные трейдеры и (а вдруг повезет?) профессионалы будут иногда давать мне ценные советы. J Также я обещаю читать все комментарии и отвечать на все вопросы в меру своих возможностей, так что – я всегда открыт для общения.

На этом я заканчиваю свое вступительное слово. Всем удачной торговой недели!

Как слить депозит за пять минут.

Брожу я вот по просторам смартлаба, и натыкаюсь на вот такой достаточно интересный пост:

smart-lab.ru/blog/446235.php

Преамбула поста такова, что раз уж мы такие-сякие всё льём и льём, то почему бы взять и не слить депозит целенаправленно. Может в мозгу что-то не так, и микросхема какая-то коротит? Чёрт его разберёт. В мозгу ведь отвёрткой не покрутишь. Вот и решил автор этого поста взять и целенаправленно слить депозит. Открыл счёт, закинул бабосик. Открыл терминал и начал… зарабатывать. НЕ ПОВЕРИТЕ. Вот почитайте.

1. Сделать это можно не в любое время. К сожалению тут мы отстали от форексников лет на пятьдесят. Чисто технологически. Это можно сделать только каждый четверг в 18:40. Что делать? Дремучее средневековье.

2. Открывается доска опционов. Выбирается опцион с сегодняшней датой исполнения. Опцион на фьючерс на индекс РТС. Опцион на сишку тоже подойдёт.

3. Смотрим цену актива. Допустим 127000 где-то долбится.

4. Выбираем колы на 3 страйка выше или путы на 3 страйка ниже, для РТСки например. Можно всё вместе, главное не перепутать. Допустим колы 135000 и путы 120000. Главный ориентир пригодности опциона — это полное отсутствие бидов в стакане. Если это так, значит опцион выбран верно.

5. Необходимо выкупить все офера. На всё что есть. В обоих стаканах. И колов и путов. Старайтесь, чтобы в стакане не появлялись новые заявки. Довносите бабло, если необходимо. Не давайте маркетмейкеру продыху. Тут главное олимпийский принцип: быстрее, выше, сильнее. Ну а как иначе-то? Кушайте всё, что нальют.

6. Затарились? Ну всё ждём. Осталось до клиринга минуты две наверное.

7. Ну вот и всё. Теперь нам уже ничего не страшно. Можно выдохнуть. Денег всё равно уже нет. PROFIT