можно ли застраховать телевизор

Что такое гарантия, дополнительная гарантия и страховка для техники

Когда покупаете новую технику, продавцы часто предлагают оформить дополнительную гарантию или страховку. Многие покупатели не разбираются в вопросе и слепо доверяют продавцу — что он посоветовал, то и берут.

Татьяна решила сделать дорогой подарок мужу на день рождения — новый смартфон. Пошла в крупный магазин, долго советовалась с продавцом, смотрела разные модели. Наконец подобрали подходящий. Оформляя покупку, продавец предложил Татьяне купить страховку на два года — вдруг что случится. Татьяна согласилась — смартфон дорогой и она хотела, чтобы он служил долго.

Через полтора года случилась неприятность: муж поехал на рыбалку и уронил смартфон в воду. Супруги обратились в магазин для ремонта, но им отказали — смартфон не был застрахован от попадания влаги. С тех пор Татьяна сначала читает, а потом подписывает.

В этой статье мы поможем разобраться, что такое гарантия, чем она отличается от дополнительной гарантии или страховки, и какие еще услуги продают в магазине вместе с техникой.

Гарантия

Что это

Сразу после покупки технику защищает гарантия. Гарантия позволяет отремонтировать технику за счет производителя, если она сломалась из-за заводского брака.

Сроки

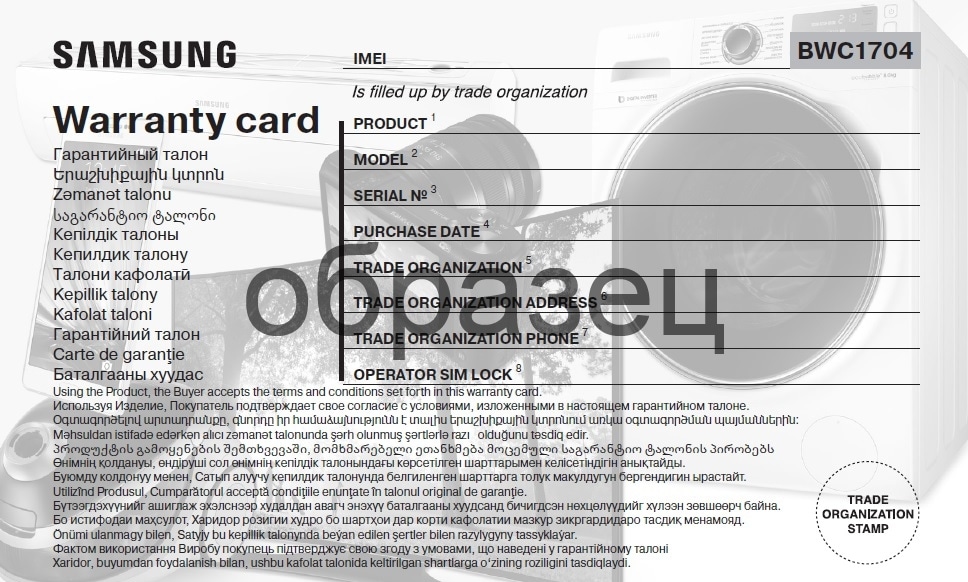

Срок, в который это можно сделать, называется сроком гарантии. Производитель техники указывает его в гарантийном талоне — документе, который прилагается к технике. Срок гарантии отсчитывается с момента покупки техники. Если техника сломается после окончания срока гарантии — ремонт будет платным для покупателя.

Лицевая сторона гарантийного талона Samsung

Сколько стоит

Для покупателя гарантия бесплатна.

Что покрывает

По гарантии можно отремонтировать только заводские дефекты. Они возникают из-за некачественных запчастей или нарушения технологии сборки.

Некоторые примеры заводских дефектов:

Что случилось

Почему

Экран на смартфоне мерцает

На заводе робот неправильно припаял дисплей

Холодильник не охлаждает

Завод закупил бракованные компрессоры

Телевизор не включается

Сборщик подключил матрицу не по технологии

Стиральная машина отключается во время работы

В плату управления попала вода из-за некачественной гидроизоляции

Что не покрывает

Дефекты, которые случились не по вине производителя. Они возникают из-за неправильного использования или воздействия третьих сил.

Некоторые примеры таких дефектов:

Экран на смартфоне мерцает

Покупатель уронил смартфон в воду

Холодильник не охлаждает

В холодильник попала молния

Телевизор не включается

Произошел скачок напряжения и у телевизора сгорела плата

Стиральная машина отключается во время работы

В квартире старая проводка, она перегревается и срабатывает автомат

В этих случаях придется чинить технику за свои деньги.

Где ремонтируют технику

По гарантии технику чинят в авторизованных сервисных центрах (АСЦ). Такие сервисные центры заключают договор с производителем, получают специальную лицензию и периодически проходят аттестацию. Они обязаны использовать только оригинальные запчасти и выполнять ремонт по технологии. В противном случае производитель не заплатит им за ремонт.

Если технику нельзя отремонтировать

Возвращается 100% стоимости.

Какие документы нужны для ремонта по гарантии

Документы, подтверждающие покупку, или заполненный гарантийный талон.

Дополнительная гарантия

Что это

Упрощенно, это та же гарантия, но за деньги. Предположим, гарантия производителя на технику — год. Если купить дополнительную гарантию еще на год, то гарантия будет два года. Называется такой продукт «Сертификат дополнительной гарантии».

Обычно сертификаты дополнительной гарантий выпускают производители техники и торговые сети. Условия при этом могут сильно отличаться.

Самое главное, на что нужно обратить внимание при покупке и выборе сертификата:

Петр купил пылесос с гарантией производителя два года и сертификат дополнительной гарантии на год. Он невнимательно прочитал условия, где было указано, что сертификат начинает действовать с момента покупки пылесоса, а не с момента окончания гарантии производителя. Через 2.5 года пылесос перестал включаться и Петр обратился в сервисный центр, думая, что на пылесос действует дополнительная гарантия. Сервисный центр отказал Петру в ремонте, и ему пришлось купить новый пылесос.

Чтобы такого не случилось, ищите похожую формулировку в условиях обслуживания:

Ольга купила смартфон с гарантией производителя один год и сертификат дополнительной гарантии на год. На втором году перестала включаться камера. Ольга отнесла смартфон в ремонт. После ремонта смартфон стал фотографировать хуже, чем до ремонта: очень медленно работал автофокус, блекли цвета, фото получались размытыми. Сервисный центр отказался еще раз ремонтировать или менять смартфон. Ольгу это не устроило, и она сделала независимую экспертизу. Экспертиза показала, что сервисный центр установил неоригинальный модуль камеры, который в 3 раза дешевле оригинала. Позже Ольга узнала, что сервисный центр был неавторизованный.

5 необычных страховых услуг, которые могут стать популярными

Директор по связям с общественностью СПАО «Ингосстрах»

Страховые компании уже не ограничиваются продажей полисов, защищающих квартиры от поджога и машины от угона. Тем более что в России, например, рынок автострахования за последние несколько лет сильно просел.

Страховщики вынуждены искать новые ниши, которые, к их счастью, появляются с развитием других сфер деятельности.

Карен Асоян, директор по связям с общественностью СПАО «Ингосстрах» сделал подборку инноваций в страховании, которые имеют все шансы в ближайшем будущем стать общепринятой практикой.

1. Киберстрахование

Эта услуга становится с каждым днем все более популярной не только у финансовых и торговых организаций. По оценкам экспертов, во всем мире один компьютер случайно заражается разными вирусами каждые 4,5 секунды. Кроме того, системы могут быть взломаны после планомерной кибератаки. Уязвимы перед хакерами не только Big Data, но и личные страницы в социальных сетях, электронные почтовые ящики, веб-сайты сообществ или блогеров, онлайн-игровые компании.

Лидером киберстрахования остаются США с их мощной IT-инфраструктурой, где были отмечены первые в мире серьезные киберугрозы для бизнеса и где действует жесткое законодательство по защите персональных электронных данных.

Популярно страхование от киберугроз и в Великобритании, где в последние годы активно развивается юридическое сопровождение киберполисов. По оценке британской Bluefingroup, в среднем торговая или финансовая компания во время простоя системы онлайн-продаж может потерять до £ 1 млн за рабочий день.

В России хакеры выбирают для атаки банки, финансовые компании и реестродержателей ценных бумаг. В России киберполисы пока не продаются, но можно включить такой пункт в комплексный договор страхования. Например, застраховать риск потери персональных данных клиентов, кражу денег или акций со счетов.

2. Страхование ценной техники

В мире растет популярность страхования ценного оборудования – компьютеров, ноутбуков, планшетов, смартфонов, фото-, видеооборудования. А из-за бума на рынке видеоигр набирает силу и тренд по страхованию игровых консолей.

Например, британский сервис онлайн-страхования Protectyourbubble предлагает застраховать игровую консоль, если вы профессиональный геймер и часто путешествуете. В этом случае возможна кража оборудования, и этот риск можно учесть.

| 31 марта 2017 в Москве состоится конференция по технологиям в финансовой отрасли FinTech Russia, которая соберет на одной площадке ключевых представителей российского финтеха. Деловая программа мероприятия построена на кейсах и инструкциях от пионеров-практиков. Неформальную часть программы представляет FinTech Show: во время фуршета вы послушаете выступления создателей новых технологий. Подробнее о конференции — на сайте. Следите за новостями FinTech Russia в официальном Telegram-канале и на страницах в Facebook и «ВКонтакте». |

Так, компания полностью выплатит застрахованную стоимость консоли в размере £ 150, если клиент регулярно делал страховой платеж £ 2,19 в месяц. В случае страховки консоли стоимостью £ 400 придется платить £ 4,79 в месяц.

Можно страховать гаджеты не только целиком, но и частично. Например, элементы, которые подвержены частым повреждениям, – экраны смартфонов, планшетов. Если наступит страховой случай, то будет выплачена сумма для замены экрана.

Китайский страховщик Zhong An предлагает скачать мобильное приложение, которое после установки на смартфон автоматически направит в страховую компанию данные о повреждении экрана. Вскоре после этого клиент получит деньги для замены экрана.

3. Страхование персонажей и артефактов в онлайн-играх

Мир онлайн-игр увлекает разные поколения. «У меня танк угнали», – такую фразу сегодня можно услышать от школьника или студента.

Популярна как продажа раскрученных или прокаченных персонажей онлайн-игр, мечей или плащей за реальные (и немаленькие) деньги, так и их воровство. Конечно, для страховых компаний это лакомый кусочек.

Мы рассматриваем возможность запуска в 2017 году страхования персонажей и артефактов компьютерных игр.

Digital-технологии имеют доступ к глобальным рынкам, ведь где физически находится игрок, абсолютно неважно. При этом бум гейминга наблюдается в большинстве стран мира. Цена некоторых игровых артефактов может достигать нескольких тысяч долларов.

Некоторые игровые серверы уже предлагают за условные деньги страховать часть экипировки персонажа при его смерти. Страховой случай позволяет новому персонажу получить элементы экипировки от погибшего предшественника.

Кибератакам подвергаются и игры в целом. Поэтому в Великобритании компания Mediainsurance начала предлагать страховку для онлайн-игровых компаний на сумму от £ 1,5 тысяч с ответственностью до £ 5 миллионов для различных случаев.

4. Страхование автопилотов

В 2016 году в мае произошла первая в мире авария автомобиля с активным автопилотом, в которой погиб человек. Жертвой стал водитель автомобиля Tesla Model S, включивший незадолго до трагедии систему автоматического управления.

Все известные автопроизводители в последние годы тестируют системы автоматического управления автомобилем. Ожидается, что в ближайшее десятилетие на дорогах появятся автофургоны по доставке без участия водителей.

Доходы страховщиков от автострахования, как ожидают эксперты, снизятся, поскольку транспорт с автопилотом станет безопасней и уменьшится риск аварий. Но вырастет спрос на другой вид страхования, связанный с риском отказа (поломки) оборудования автопилота.

«Беспилотники, безусловно, снизят стоимость страховых полисов, но у умных машин будут свои риски, которые надо страховать», – заявил недавно гендиректор Liberty Mutual Дэвид Лонг.

5. Страхование дронов

Количество дронов в мире стремительно растет: каждый год продается 3-5 млн беспилотных летающих аппаратов для различных целей: фото-, видеосъемки, доставки, получения данных для геодезии, мелиорации, фермерства и так далее.

Не отстает и Россия – у нас при помощи дронов пробуют даже доставлять пиццу. Растет риск аварий с участием дронов, что вызвало спрос на страховку от таких случаев. Но пока страхуются отдельные полеты.

Комментарий по теме дал Василий Дягилев, глава представительства компании Check Point Software Technologies в России и СНГ.

Как оценивать риски Заинтересованные участники рынка, в том числе крупные консалтинговые агентства, будут разрабатывать методики, которые позволят оценить стоимость тех или иных данных, которые компания хочет защитить. Например, стоимость потери базы клиентов легко высчитывается с помощью некоторых алгоритмов. Эти алгоритмы будут оттачиваться, приобретать более эффективную форму. Вероятнее всего, они будут строиться в соответствии с оценкой критичности данных от самих заказчиков: заказчики будут говорить, какие данные наиболее критичны, а какие стоят не так много денег в случае их утери. Затем будет разработана модель просчета рисков, оценка, рекомендация по использованию определенных технологий внутри решений защиты. В случае, если заказчик полностью разворачивает эту систему и следует всем рекомендациям поставщика решения, поставщик связывается со страховой компанией, и она страхует эти риски. Кто будет предоставлять такие услуги Услуги по страхованию будут предлагать как вендоры решений по безопасности, так и поставщики услуг безопасности, системные интеграторы. Многие ИБ-поставщики говорят, что они защищают на 99%, а заказчик хочет знать, кто же будет платить за инцидент из этого 1 %, если он случится. Понятно, что защитить от абсолютно всех угроз невозможно, поэтому таким образом производители смогут усилить свою позицию, а компании — сохранить деньги в случае взлома или утечки. Однако пока таких моделей не очень много, и понадобится еще несколько лет, чтобы это стало массовой практикой. Это очень хороший инструмент, и многим заказчикам выгоднее иметь дело со страховкой, нежели заниматься содержанием огромного штата специалистов по безопасности.

Василий Дягилев, глава представительства компании Check Point Software Technologies в России и СНГ

Страховка на мобильный: стоит ли переплачивать?

Содержание

При продаже телефона продавец обычно выдает покупателю гарантийный талон от производителя, реже – гарантию от магазина. Это даст возможность отремонтировать технику или вернуть деньги, если при эксплуатации будет выявлен брак.

Но, кроме этого, продавцы предлагают еще и «расширенную» гарантию, которая на деле является обычной страховкой – от потери, кражи или поломки (когда владелец сам разбивает свой телефон). Многие потребители и рады бы застраховаться, но не понимают, как доказать страховой, что ты потерял телефон. Продавцы также не всегда могут просветить клиента в этих вопросах. Допустим, вы страховку приобрели. Что делать, если наступил страховой случай?

Что делать, если телефон у вас украли или вы его потеряли?

Идите в полицию. К участковому или в дежурную часть. Напишите заявление, как и при каких обстоятельствах вы лишились техники.

Правоохранительные органы должны рассмотреть ваше заявление. Существуют требования ст. 144–145 УПК РФ, предусматривающие 10-дневный срок на рассмотрение и обязательность принятия процессуального решения. По истечении этого срока вам выдадут постановление об отказе или о возбуждении уголовного дела.

Вас как потребителя не должно волновать, отказали вам или возбудили дело. Этим постановлением доказывается факт утраты вашей вещи. А именно это вам и нужно.

Страховая не может верить на слово – она будет требовать подтверждения соответствующими документами. Прикрепите к заявлению заверенную копию постановления об отказе либо о возбуждении уголовного дела.

Получите в страховой либо отметку на копии заявления, либо уведомление о получении заявления (в зависимости от внутренних регламентов страховой компании).

Рассмотрев заявление, страховая компания должна выплатить вам деньги в течение 30 дней. Выплата в эти сроки не произведена? Напишите в страховую компанию претензию. Как правило, это подвигает внутренние бюрократические процессы самой страховой побыстрее закрыть вопрос.

В случае кражи вы получили страховое возмещение, но… полиция нашла преступника, укравшего ваш мобильный. Сам телефон тоже найден. Надо ли возвращать страховой компании деньги?

Нет. В этом случае страховая выдвигает встречный иск к преступнику. А вы остаетесь и с компенсацией, и теоретически с мобильным телефоном, который вам вернут правоохранительные органы после вынесения приговора похитителю (в каком состоянии будет техника – вопрос отдельный). Однако не спешите радоваться: даже после возвращения законному владельцу мобильный телефон будет числиться в базе полиции как похищенный. Снять с него этот статус будет непросто.

Что делать, если вы сломали телефон?

Если вы разбили (сломали, утопили) застрахованный телефон, для начала обратитесь в сервисный центр и зафиксируйте факт поломки.

Сотрудники центра составят акт, укажут, какие именно повреждения получила техника, подлежит ли она ремонту. Если подлежит, то что именно можно сделать.

С этим актом владелец сломанного телефона идет опять-таки в страховую компанию и пишет заявление о наступлении страхового случая, не забывая прикрепить доказательство – акт об осмотре из сервисного центра.

Страховая или оплатит ремонт устройства, или вернет денежные средства в размере стоимости телефона, если ремонт невозможен.

Так ли вам нужна страховка?

Продавец настойчиво предлагает приобрести страховку. Особенно когда телефон стоит значительных денег. Доводы весьма убедительны. Но стоит ли нести дополнительные расходы – решать вам. Если вы ведете достаточно спокойный образ жизни и бережно относитесь к вещам – велик шанс, что страховка вам не пригодится.

Учтите, что магазин/продавец, предлагающий вам страховку на технику, как правило, заинтересован в этом финансово. Являясь страховым агентом, он получает агентское вознаграждение за каждого клиента (например, 10 % от суммы страховки).

Соотнесите стоимость телефона со своей готовностью «бегать» по инстанциям и тратить время на подачу заявлений. Целесообразно? Тогда страхуйте. И конечно, перед тем как подписать документы, внимательно читайте условия страхования!

5 необычных страховых услуг, которые могут стать популярными

Директор по связям с общественностью СПАО «Ингосстрах»

Страховые компании уже не ограничиваются продажей полисов, защищающих квартиры от поджога и машины от угона. Тем более что в России, например, рынок автострахования за последние несколько лет сильно просел.

Страховщики вынуждены искать новые ниши, которые, к их счастью, появляются с развитием других сфер деятельности.

Карен Асоян, директор по связям с общественностью СПАО «Ингосстрах» сделал подборку инноваций в страховании, которые имеют все шансы в ближайшем будущем стать общепринятой практикой.

1. Киберстрахование

Эта услуга становится с каждым днем все более популярной не только у финансовых и торговых организаций. По оценкам экспертов, во всем мире один компьютер случайно заражается разными вирусами каждые 4,5 секунды. Кроме того, системы могут быть взломаны после планомерной кибератаки. Уязвимы перед хакерами не только Big Data, но и личные страницы в социальных сетях, электронные почтовые ящики, веб-сайты сообществ или блогеров, онлайн-игровые компании.

Лидером киберстрахования остаются США с их мощной IT-инфраструктурой, где были отмечены первые в мире серьезные киберугрозы для бизнеса и где действует жесткое законодательство по защите персональных электронных данных.

Популярно страхование от киберугроз и в Великобритании, где в последние годы активно развивается юридическое сопровождение киберполисов. По оценке британской Bluefingroup, в среднем торговая или финансовая компания во время простоя системы онлайн-продаж может потерять до £ 1 млн за рабочий день.

В России хакеры выбирают для атаки банки, финансовые компании и реестродержателей ценных бумаг. В России киберполисы пока не продаются, но можно включить такой пункт в комплексный договор страхования. Например, застраховать риск потери персональных данных клиентов, кражу денег или акций со счетов.

2. Страхование ценной техники

В мире растет популярность страхования ценного оборудования – компьютеров, ноутбуков, планшетов, смартфонов, фото-, видеооборудования. А из-за бума на рынке видеоигр набирает силу и тренд по страхованию игровых консолей.

Например, британский сервис онлайн-страхования Protectyourbubble предлагает застраховать игровую консоль, если вы профессиональный геймер и часто путешествуете. В этом случае возможна кража оборудования, и этот риск можно учесть.

| 31 марта 2017 в Москве состоится конференция по технологиям в финансовой отрасли FinTech Russia, которая соберет на одной площадке ключевых представителей российского финтеха. Деловая программа мероприятия построена на кейсах и инструкциях от пионеров-практиков. Неформальную часть программы представляет FinTech Show: во время фуршета вы послушаете выступления создателей новых технологий. Подробнее о конференции — на сайте. Следите за новостями FinTech Russia в официальном Telegram-канале и на страницах в Facebook и «ВКонтакте». |

Так, компания полностью выплатит застрахованную стоимость консоли в размере £ 150, если клиент регулярно делал страховой платеж £ 2,19 в месяц. В случае страховки консоли стоимостью £ 400 придется платить £ 4,79 в месяц.

Можно страховать гаджеты не только целиком, но и частично. Например, элементы, которые подвержены частым повреждениям, – экраны смартфонов, планшетов. Если наступит страховой случай, то будет выплачена сумма для замены экрана.

Китайский страховщик Zhong An предлагает скачать мобильное приложение, которое после установки на смартфон автоматически направит в страховую компанию данные о повреждении экрана. Вскоре после этого клиент получит деньги для замены экрана.

3. Страхование персонажей и артефактов в онлайн-играх

Мир онлайн-игр увлекает разные поколения. «У меня танк угнали», – такую фразу сегодня можно услышать от школьника или студента.

Популярна как продажа раскрученных или прокаченных персонажей онлайн-игр, мечей или плащей за реальные (и немаленькие) деньги, так и их воровство. Конечно, для страховых компаний это лакомый кусочек.

Мы рассматриваем возможность запуска в 2017 году страхования персонажей и артефактов компьютерных игр.

Digital-технологии имеют доступ к глобальным рынкам, ведь где физически находится игрок, абсолютно неважно. При этом бум гейминга наблюдается в большинстве стран мира. Цена некоторых игровых артефактов может достигать нескольких тысяч долларов.

Некоторые игровые серверы уже предлагают за условные деньги страховать часть экипировки персонажа при его смерти. Страховой случай позволяет новому персонажу получить элементы экипировки от погибшего предшественника.

Кибератакам подвергаются и игры в целом. Поэтому в Великобритании компания Mediainsurance начала предлагать страховку для онлайн-игровых компаний на сумму от £ 1,5 тысяч с ответственностью до £ 5 миллионов для различных случаев.

4. Страхование автопилотов

В 2016 году в мае произошла первая в мире авария автомобиля с активным автопилотом, в которой погиб человек. Жертвой стал водитель автомобиля Tesla Model S, включивший незадолго до трагедии систему автоматического управления.

Все известные автопроизводители в последние годы тестируют системы автоматического управления автомобилем. Ожидается, что в ближайшее десятилетие на дорогах появятся автофургоны по доставке без участия водителей.

Доходы страховщиков от автострахования, как ожидают эксперты, снизятся, поскольку транспорт с автопилотом станет безопасней и уменьшится риск аварий. Но вырастет спрос на другой вид страхования, связанный с риском отказа (поломки) оборудования автопилота.

«Беспилотники, безусловно, снизят стоимость страховых полисов, но у умных машин будут свои риски, которые надо страховать», – заявил недавно гендиректор Liberty Mutual Дэвид Лонг.

5. Страхование дронов

Количество дронов в мире стремительно растет: каждый год продается 3-5 млн беспилотных летающих аппаратов для различных целей: фото-, видеосъемки, доставки, получения данных для геодезии, мелиорации, фермерства и так далее.

Не отстает и Россия – у нас при помощи дронов пробуют даже доставлять пиццу. Растет риск аварий с участием дронов, что вызвало спрос на страховку от таких случаев. Но пока страхуются отдельные полеты.

Комментарий по теме дал Василий Дягилев, глава представительства компании Check Point Software Technologies в России и СНГ.

Как оценивать риски Заинтересованные участники рынка, в том числе крупные консалтинговые агентства, будут разрабатывать методики, которые позволят оценить стоимость тех или иных данных, которые компания хочет защитить. Например, стоимость потери базы клиентов легко высчитывается с помощью некоторых алгоритмов. Эти алгоритмы будут оттачиваться, приобретать более эффективную форму. Вероятнее всего, они будут строиться в соответствии с оценкой критичности данных от самих заказчиков: заказчики будут говорить, какие данные наиболее критичны, а какие стоят не так много денег в случае их утери. Затем будет разработана модель просчета рисков, оценка, рекомендация по использованию определенных технологий внутри решений защиты. В случае, если заказчик полностью разворачивает эту систему и следует всем рекомендациям поставщика решения, поставщик связывается со страховой компанией, и она страхует эти риски. Кто будет предоставлять такие услуги Услуги по страхованию будут предлагать как вендоры решений по безопасности, так и поставщики услуг безопасности, системные интеграторы. Многие ИБ-поставщики говорят, что они защищают на 99%, а заказчик хочет знать, кто же будет платить за инцидент из этого 1 %, если он случится. Понятно, что защитить от абсолютно всех угроз невозможно, поэтому таким образом производители смогут усилить свою позицию, а компании — сохранить деньги в случае взлома или утечки. Однако пока таких моделей не очень много, и понадобится еще несколько лет, чтобы это стало массовой практикой. Это очень хороший инструмент, и многим заказчикам выгоднее иметь дело со страховкой, нежели заниматься содержанием огромного штата специалистов по безопасности.

Василий Дягилев, глава представительства компании Check Point Software Technologies в России и СНГ