много кредитных карт в разных банках что делать

У меня несколько кредитов и долг другу. Как все это выплачивать?

У меня есть несколько долгов:

Меня пугает такой список. Целесообразно ли мне взять потребительский кредит, чтобы все это закрыть и выплачивать одну сумму в месяц? Можно ли это как-то рефинансировать?

У вас большая кредитная нагрузка. Основной способ ее снизить — рефинансировать кредиты или досрочно закрыть их из своих денег, а вот брать новый потребительский кредит я не рекомендую.

Вы не сообщили в письме, на какой срок изначально был каждый из кредитов, какая ставка и сколько вы уже выплатили. Постараюсь ответить как можно подробнее с учетом имеющейся информации.

В чем риск ситуации

Вы пишете, что зарабатываете фрилансом и в среднем ваш доход составляет 50 000 Р в месяц. Предположу, что доход нестабильный: бывает и меньше, и больше этой суммы.

Ваши платежи по кредитам и долгам составляют 17 360 Р в месяц — это около 35% дохода. Банки не знают о вашем долге другу и не включают его в кредитную нагрузку, зато у вас есть непогашенный овердрафт, который нужно закрыть единовременным платежом.

С учетом нестабильного дохода ситуация рискованная: вдруг вы заболеете или срочно потребуются деньги на непредвиденные расходы, а у вас несколько кредитов. Денег на все может не хватить, и вы испортите кредитную историю, если не внесете платежи вовремя. О накоплениях вы не сообщили, поэтому предположу, что подушки безопасности у вас нет.

Нужно срочно разбираться с кредитами. Я вижу несколько способов это сделать.

Вариант 1: взять новый кредит и закрыть старые

Сразу скажу, что я не рекомендую гасить старые кредиты с помощью новых. Но так как вы сами предлагаете такой вариант, разберу его.

Банки публикуют соблазнительные ставки по кредитам, но одобряемые ставки обычно выше тех, что указаны в рекламе. Более того, реальная стоимость кредита может оказаться на несколько процентных пунктов выше одобренной ставки за счет всяких опций и платежей. Получается, в вашей ситуации один новый большой кредит для вас может оказаться невыгодным.

Кроме того, такой кредит вам могут и не одобрить, учитывая, что у вас уже есть несколько открытых кредитов. Еще один заметно увеличит кредитную нагрузку. При этом банк не знает, что вы собираетесь делать с этими деньгами, а в случае с нестабильным доходом он не уверен, что вы сможете вернуть деньги вовремя.

Вариант 2: рефинансировать кредиты

Рефинансирование помогает снизить ставку по одному или нескольким кредитам сразу. Заемщики используют этот инструмент, чтобы уменьшить кредитную нагрузку и переплату по ранее выданному кредиту.

Вы сможете объединить все кредиты в одном банке — у вас будет единый платеж, это удобно. У нас есть статья о том, как работает рефинансирование и чем оно отличается от реструктуризации.

В Тинькофф-банке можно рефинансировать имеющиеся кредиты, для этого даже не обязательна справка о доходах или справка из других банков. Вам просто доставят дебетовую карту, а вы сможете перечислить с нее деньги в счет погашения нужных кредитов.

Банк с большей вероятностью одобрит вам рефинансирование, чем потребительский кредит: он знает, что этими деньгами вы погасите старые кредиты. Одобрение зависит от дохода, кредитной истории, в том числе наличия просрочек, и других факторов. У каждого банка свои критерии для оценки потенциального заемщика. Предварительно я не вижу причин для отказа.

Учтите, что в рефинансировании есть смысл, если:

Я не знаю условия ваших кредитов, поэтому не уверена, что их стоит рефинансировать.

Вариант 3: отдать долги из своих денег

Если не станете рефинансировать кредиты, то постарайтесь побыстрее погасить их из своих денег, чтобы снизить переплату. Чтобы узнать, в каком порядке их лучше гасить, используйте наш калькулятор для тех, у кого несколько кредитов.

Если исходить из общей теории кредитов, приоритет такой.

Кредитка. Следующая по приоритету. Это отличный финансовый инструмент, но только если возвращать деньги в беспроцентный период и пользоваться бонусными программами от банка.

Процентная ставка по кредитке обычно выше, чем по потребительским кредитам. Если возвращать долг минимальными платежами, можно сильно переплатить, потому что гасить задолженность вы будете очень долго.

Если не можете вернуть всю сумму сразу, все доступные деньги направляйте именно на погашение кредитки. У нас есть статья о том, как правильно гасить долг по кредитке.

Потребительские кредиты. Если получится, погасите их досрочно. У кредита на ноутбук платежи больше, а платить осталось дольше. Досрочное погашение этого кредита даст более ощутимый эффект, по крайней мере если процентная ставка примерно такая же, как у кредита на телефон.

Долг другу. Если у вас хорошие отношения с другом и ему эта сумма не требуется в ближайшее время, попробуйте договориться, что месяц или два вы не будете платить или будете вносить только часть оговоренного платежа. Освободившиеся средства используйте, чтобы гасить кредиты.

Постарайтесь повысить доходы и снизить расходы. Все свободные деньги используйте, чтобы досрочно гасить кредиты.

А еще посмотрите другие наши статьи о кредитах:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

У меня много банковских карт, это плохо?

Недавно я захотел открыть дебетовую карту одного модного банка, чтобы потестить. Но мне отказали! Я поискал возможные причины в интернете, и единственное подходящее, что я нашел, — это то, что у меня уже много других карт разных банков. Хотя кредитная история у меня отличная — 956 на «Эквифаксе».

Карты у меня накопились за много лет с прошлых зарплатных проектов. Некоторые я заводил ради специальных услуг, но сейчас перестал ими пользоваться. Закрывать карты я не стал: пусть висят, всё равно не плачу за них.

Расскажите, как банки относятся к большому количеству карт и банковских услуг у клиентов?

Глеб, вряд ли именно большое количество дебетовых карт сыграло роль в отказе.

Информация о наличии дебетовой карты отображается в бюро кредитных историй, только если по этой карте возник овердрафт или если он специально подключен. Мы недавно как раз разбирались в разных овердрафтах.

Дебетовая карта может повлиять на кредитную историю только в случае овердрафта

Это значит, что в дебетовой карте вам отказали по другой причине. Кредитная история — это не главный фактор для одобрения банковского продукта. Тем более что у вас хороший кредитный рейтинг. Вот что еще могло стать причиной отказа.

Скоринг. Автоматизированная система проверки данных потенциального клиента выявила негативные факторы и выдала отказ на вашу заявку.

Служба безопасности. При более детальной проверке, чем скоринг, специалисты отдела безопасности обнаружили какую-либо информацию, которая не подходит под заданные банком критерии. Возможно, сама по себе эта информация вас никак не порочит, но по правилам банка она означает отказ.

Недостоверные данные. Вы сообщили неактуальную информацию или где-то опечатались. Часто для отказа достаточно только этого. Возможно, специалисты банка проверяли ваши контактные данные, совершали звонки и собеседники предоставленную вами информацию не подтвердили.

Но это далеко не весь список причин, которые могут повлечь за собой отказ в получении дебетовой карты.

Вы могли оказаться в межбанковском черном списке подозрительных клиентов. 29 июня 2017 года на сайте Banki.ru опубликовали новость об этом. Теперь у банков есть единый реестр клиентов, которым в разное время было отказано в обслуживании.

Если вы в него попали — это плохо. Поскольку система еще новая, механизм исправления информации в реестре не предусмотрен. Информация в этот список заносится, если у банка были причины отказать клиенту в получении банковского продукта или же если с клиентом возникли проблемы в процессе обслуживания.

Вы можете попробовать обратиться в банк и спросить, в чём причина отказа. Однако банки не обязаны отвечать на этот вопрос. Мы не рекомендуем искать ответ на этот вопрос в интернете, поскольку точного ответа вы не получите.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как я задолжал по кредитным картам 138 000 ₽

А потом выбрался из финансовой ямы

Я задолжал 138 000 Р трем банкам, потому что не умел пользоваться кредитными картами.

Расскажу, почему я стал оформлять кредитные карты, как провалился в финансовую яму, а потом из нее вылезал, и какие выводы сделал.

Как заработать на кредитке

Как и почему я набирал кредитные карты

Если заемщик не успевает расплатиться до конца этого периода, то ему одним днем начисляются проценты на всю сумму и за весь срок, в течение которого он пользовался деньгами банка. Причем процент по кредитным картам гораздо выше, чем по потребительскому кредиту.

Р составила 21,817% годовых. Обычные кредиты дешевле: если взять от 100 000 до 300 000 Р на срок более года, то в среднем переплата составит 16,437% годовых» loading=»lazy» data-bordered=»true»>

Р до 21 января. Пусть вас не вводит в заблуждение обязательный платеж в 5880 Р — это минимум, который надо внести, если нет всей суммы. Обязательный платеж не спасет от начисления процентов, но защитит от просрочки и штрафа» loading=»lazy» data-bordered=»true»>

Карта была мне не нужна: взял ее на всякий случай, к тому же консультант объяснил, что первый год обслуживания — бесплатно. Я до сих пор погашаю долг по этой кредитке, но планирую полностью расплатиться до ноября 2022 года.

Проблемы из-за долгов

Когда появились просрочки, мне стали звонить из банков два-три раза в неделю. Я объяснял сотрудникам службы по взысканию задолженности свою непростую финансовую ситуацию и обещал платить.

Все было вежливо и корректно. Взыскатели уточняли, когда ждать просроченный платеж. Я что-то обещал, они делали вид, что поверили, и фиксировали дату для следующего звонка — в среднем через неделю после этого. В следующий раз звонили в назначенный день, чтобы напомнить о себе и узнать, ждать ли денег. Я изо всех сил старался выполнять обещания, но получалось не всегда — в таком случае мы договаривались на новую дату.

На адрес по прописке приходили письма с требованием погасить долг, если не хочу судебных разбирательств. Несколько раз звонили моим родителям, так как я оставил их номера в анкете, когда оформлял карту. Родители реагировали очень бурно: каждый раз высказывали мне, какой я безответственный разгильдяй — это было неприятно. Я успокаивал родителей и обещал решить финансовые проблемы.

В итоге я договорился со специалистами Сбербанка, что буду вносить обязательные ежемесячные платежи, а они не станут передавать долг коллекторскому агентству. Как только начал платить, звонки прекратились, но сильно легче не стало. Задолженность не росла, но и не уменьшалась: я зачислял деньги на кредитку и сразу же их тратил.

А вот с Тинькофф-банком и «МТС-банком» мы не нашли общий язык. После нескольких месяцев просрочки по этим кредиткам мне позвонили коллекторы и сообщили, что теперь они будут работать со мной. Я ожидал, что теперь-то начнется самая жесть, но коллекторы оказались адекватными. Они ничем мне не угрожали, не заливали замки клеем и не расписывали стены подъезда надписями вроде «Вася, верни долг». Общение с ними прекратилось, когда я начал погашать задолженность.

Как я начал разбираться в своих финансах

Мне надоело ощущать себя должником, постоянно общаться со взыскателями, оправдываться и что-то объяснять. Я решил все кардинально изменить.

Сначала я стал читать литературу по финансовой грамотности и ведению личного бюджета: различные статьи в интернете, книги Радислава Гандапаса и Роберта Кийосаки. Отдельно отмечу книгу Роберта Кийосаки «Богатый папа, бедный папа», в которой много рассказывается о пассивном доходе. Эта книга помогла понять, что мое финансовое благополучие зависит только от меня. Если я не составлю собственный план и не буду следовать ему, то так и проживу жизнь в долгах, перебиваясь от зарплаты до зарплаты.

Но главную роль в избавлении от пагубных финансовых привычек сыграли два моих друга — Александр и Андрей. Александр работает директором в страховой фирме, а у Андрея собственный бизнес. Я рассказал им о проблеме, и они решили мне помочь.

Но помощь бывает разная. Друзья могли просто дать мне денег на выплату кредитов, что было бы бесполезно: я быстро набрал бы новые долги. Вместо этого они научили меня самостоятельно выбираться из финансовых ям.

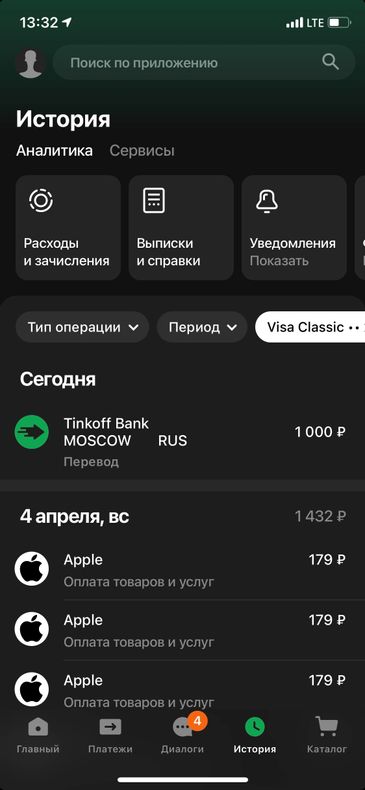

Как следить за бюджетом

Когда мы проанализировали расходы, оказалось, что я слишком много трачу на обеды в кафе и фастфуд, а также на оплату процентов по кредитным картам. Ежемесячно я переплачивал 2500 Р Сбербанку и по 200 Р «МТС-банку» и Тинькофф-банку — эти суммы не уменьшали задолженность, а шли в счет процентов.

Я вел подробнейший учет доходов и расходов полтора года, а потом необходимость в нем отпала: научился мысленно прикидывать свой бюджет. Но от дневника ежемесячных трат не отказался: надо понимать, куда уходят деньги, и контролировать это.

Как я гасил долги по кредиткам

Я как будто ежемесячно полностью закрывал долг и сразу же брал деньги снова, но уже чуть меньше. Друзья ничего не теряли: я быстро «прокручивал» их деньги и возвращал.

Как я оплачивал долг по карте

| Месяц | Задолженность по кредитке | Проценты банка | Перечисления от друзей | Возвращал друзьям с кредитки | Возвращал друзьям с дебетовки | Доплачивал сам |

|---|---|---|---|---|---|---|

| Февраль | 130 000 Р | 2500 Р | 130 000 Р | 127 000 Р | 3000 Р | 0 Р |

| Март | 129 500 Р | 0 Р | 129 500 Р | 126 500 Р | 3000 Р | 0 Р |

| Апрель | 126 500 Р | 0 Р | 124 000 Р | 121 000 Р | 3000 Р | 2500 Р |

| Май | 121 000 Р | 0 Р | 121 000 Р | 118 000 Р | 3000 Р | 0 Р |

| Июнь | 118 000 Р | 0 Р | 118 000 Р | 115 000 Р | 3000 Р | 0 Р |

| Июль | 115 000 Р | 0 Р | 115 000 Р | 112 000 Р | 3000 Р | 0 Р |

| Август | 112 000 Р | 0 Р | 112 000 Р | 109 000 Р | 3000 Р | 0 Р |

| Сентябрь | 109 000 Р | 0 Р | 109 000 Р | 106 000 Р | 3000 Р | 0 Р |

| Октябрь | 106 000 Р | 0 Р | 106 000 Р | 103 000 Р | 3000 Р | 0 Р |

| Ноябрь | 103 000 Р | 0 Р | 103 000 Р | 100 000 Р | 3000 Р | 0 Р |

| Декабрь | 100 000 Р | 0 Р | 50 000 Р | 47 000 Р | 3000 Р | 50 000 Р |

| Январь | 97 000 Р | 0 Р | 47 000 Р | 44 000 Р | 3000 Р | 50 000 Р |

| Февраль | 94 000 Р | 0 Р | 44 000 Р | 41 000 Р | 3000 Р | 50 000 Р |

Как мне перечисляли деньги на кредитку. Друзья отправляли деньги с дебетовой карты Tinkoff Black на кредитку Сбера через мобильное приложение Тинькофф. Чтобы не платить комиссию, они делали перевод по номеру счета, к которому привязана кредитка, его можно посмотреть в реквизитах карты.

Не перепутайте: номер счета и номер кредитки — это разные номера.

Как я выводил деньги с кредитки без комиссии. Чтобы вернуть деньги, я использовал приложение «С карты на карту».

Я делал переводы с кредитки Сбербанка на дебетовую карту Тинькофф-банка бесплатно, комиссии не было. Не знаю, что случится, если использовать другие карты: возможно, произойдет начисление комиссии или процентов.

Не все банки позволяют бесплатно выводить кредитные деньги — учитывайте этот момент, если решите пойти моим путем.

Уточните у консультантов банка, который выпустил кредитку, возможна ли такая операция и предусмотрена ли комиссия. Обязательно изучите тарифы и условия использования карты, прежде чем что-то делать.

Это личный опыт автора, а не руководство к действию

Самый сложный момент схемы, которую описывает автор, — вывод денег с кредитки. Дело в том, что каждый раз, когда вы оплачиваете покупку картой, банк зарабатывает на этом.

Вы купили в супермаркете продукты на 1000 Р и расплатились кредиткой. Магазин получит не всю сумму, а чуть меньше. Разницу распределят между собой посредники, в том числе платежная система и банк. Если же вы забрали деньги с карты, то банк не получит ничего, и для него это невыгодно.

Поэтому по некоторым кредиткам действуют ограничения: при выводе или снятии денег устанавливается комиссия, перестает действовать льготный период и начисляются проценты.

Помните, что это просто личный опыт автора. Если ему удалось бесплатно выводить деньги с кредитки — совсем не обязательно, что получится и у вас. Комбинации разных карт могут давать разный результат. Все меняется: сегодня эта схема работает, а завтра — нет.

Совет от Т—Ж: прежде чем что-то делать, хорошо обдумайте, соберите информацию, пообщайтесь с банковскими консультантами. А если хотите разобраться в кредитных картах и узнать, как безопасно зарабатывать на них, пройдите наш бесплатный курс.

Как я начал зарабатывать на финансовых продуктах

Я понял, что жизнь одним днем и в долг не по мне, поэтому решил создать финансовую подушку и копить на долгосрочные цели. Вот что я предпринял.

Банки платят клиентам за то, что они хранят свои деньги на счетах. Поэтому я держу кредитные средства на дебетовой карте, чтобы получить процент на остаток, а через месяц возвращаю их Сбербанку. По сути, беру деньги у одного банка бесплатно и передаю другому, но уже за вознаграждение.

Можно было бы снять вклад и закрыть долг по кредитке, но нет смысла этого делать: сейчас я пользуюсь кредитными деньгами безвозмездно, а за вклад мне платят проценты.

Эти деньги лежат в другом банке, не там, где хранится основной вклад. За доходностью не гонюсь: между 4% и 2,5% разница несущественная, если оперировать небольшими суммами. Для меня важнее распределить активы по разным корзинам, чтобы защититься от рисков.

Среднемесячный заработок: посчитаю, когда обменяю валюту на рубли.

Среднемесячный заработок: около 300 Р за счет продажи подорожавших акций, получения дивидендов и купонов по облигациям.

После этого решил сосредоточиться на том, чтобы повысить доход на основной работе. Подошел к начальнику, рассказал ему о финансовых трудностях, попросил увеличить ежемесячную премию. На всякий случай напомнил, что работаю хорошо — нареканий нет. Руководитель пошел навстречу: прибавил 800 Р и посоветовал пройти обучение внутри компании, если хочу зарабатывать больше. Я согласился.

Мои ежемесячные доходы — 81 625 Р

| Зарплата | 70 000 Р |

| Подработки | 10 000 Р |

| Заработок на кредитке | 500 Р |

| Кэшбэк по дебетовой карте | 500 Р |

| Инвестиции | 300 Р |

| Вклад | 210 Р |

| Проценты от финансовой подушки | 115 Р |

Ежемесячные вложения — 12 000 Р

| Финансовая подушка | 4000 Р |

| Вклад | 3000 Р |

| Валюта | 3000 Р |

| Акции и облигации | 2000 Р |

Выводы

А что за кредитка Сбера с которой можно стягивать деньги без комиссии?

Мастер, из влажных фантазий автора продукт.

Assorted, вовсе нет. Вы разве не заметили осторожный комментарий ТЖ. Пишите в личку, расскажу. Все законно

Игорь, мне тоже интересно. Может когда-нибудь это и работало, но сейчас нет. Или нужен какой-то хитрый сервис с соответствующим MCC. Но в любом случае, долго надувать банк не получится.

alexey, долго не получится. Пока только. 5 лет получается. И тут нет надувательства. Сбер считает пополнение карты Тинькофф интернет покупкой. Все законно

Игорь, то есть в приложении Тинькофф я нажимаю пополнить карту и ввожу данные кредитки сбер и пополнение проходит без %?

Игорь, вот именно! ПОПОЛНЕНИЕ.

Игорь, Согласна. перевожу со сбера на тинькоф без комисси. Карта сбера самая обычная маэстро

discovery, с дебетовой или кредитной?и ещё момент, комиссии нет, но начисляются проценты.

alexey, Надо смотреть через Приложение Тинькофф. Попробуйте пополнить свою дебетовую карту Тинькофф с кредитки Сбера Maestro

Игорь, visa у меня кредитка

Виталий, да. Но если Вы их продляли, а не новые выпускали, то работает.

Kate, я не знаю как писать в личку. См выше пока не удалили

Мастер, у меня тоже кредитка сбера я попробовала как рассказал Игорь через приложение С карты на карту и уменя тоже получилось, возьму его опыт на заметку и тоже буду закрывать свою карту

У меня тоже 4 года назад долгов перед банками было больше 1 млн. Это кредиты, кредитки. И действовал примерно так же, повышал свой доход, отказался от кредитных средств и стал инвестировать. На сегодня долг остался чуть больше 100 тыс руб и на инвестиционных счетах порядка 60 тыс. Автор молодец.

то есть вкратце, я начал мало есть и начал выплачивать кредитную задолжность