что случилось с фондовым рынком в 2020 году

Черный понедельник: почему обвалился фондовый рынок и что будет с рублем

В понедельник, 22 ноября, российский рынок оказался на минимальных за последние несколько месяцев значениях. Инвесторы массово распродавали активы: индекс Мосбиржи закрылся обвалом на 3,58% и впервые с августа опустился ниже 3880 пунктов, хотя еще на прошлой неделе превышал 4000 пунктов. Долларовый аналог – индекс РТС – просел еще сильнее: на 5,5% до 1628 пунктов.

Курс доллара вечером 22 ноября в моменте пробил отметку в 75 руб. (+1,5 руб.) – последний раз американская валюта торговалась выше этой отметки в июле. С конца октября, когда доллар стоил 70,9 руб., курс рубля ослаб к американской валюте на 5,8%. Евро достиг 84 руб. впервые с начала октября, а в течение дня торговался по 84,4 руб. (+1,4 руб.) – европейская валюта подорожала к рублю с начала месяца на 3%. К 20:20 мск. один доллар стоил 74,8 руб., евро – 84,2 руб.

При этом российский рынок трясло на фоне роста глобальных фондовых индексов: американский S&P 500 рос к 18.32 мск на 0,70%, промышленный индекс Dow Jones – на 0,80%, NASDAQ – на 0,15%, индекс DAX в Германии падал на 0,06% выше, CAC 40 во Франции вырос на 0,18%, а британский FTSE 100 поднялся на 0,58%.

Почему все падает

Причин падения российского рынка множество: обострение геополитических рисков, очередная волна коронавируса в мире, дешевеющая нефть, ожидание скорого ужесточения монетарной политики ФРС США и ситуация с облигациями «Роснано», говорят опрошенные «Ведомостями» эксперты.

Новости о «готовящемся вторжении» российских войск на Украину появились в западных СМИ около 10 дней назад, но 21 ноября Bloomberg со ссылкой на источники раскрыло детали данных разведки США о подготовке «атаки». По информации агентства, рассматривается сценарий с нападением России на Украину через Крым, общую сухопутную границу и Белоруссию с использованием примерно 100 тактических групп – это около 100 000 солдат. Источники Bloomberg описывают возможное вторжение как операцию на пересеченной местности в холодное время года, охватывающую обширную территорию. В ответ на статью Bloomberg пресс-секретарь президента Дмитрий Песков сказал, что некоторые американские СМИ используются как «труба» для целенаправленной информационной кампании против России. Москва видит в этом «нагнетание напряженности» и попытку «представить Россию как некую сторону, которая угрожает процессу урегулирования» конфликта в Донбассе, отметил он.

Подобная информация оказывает на российский рынок гораздо большее влияние по сравнению с падением цен на нефть и удорожанием доллара против валют всех развивающихся стран, говорил ранее главный экономист Sova Capital Артем Заигрин: с конца октября геополитическая риск-премия в рубле выросла с 4 руб./$ (5%) до 7 руб./$ (10%).

Дополнительное давление на рубль оказывают продажи на рынке ОФЗ и повышенный объем покупок валюты Минфином в рамках бюджетного правила (ежедневно 25,9 млрд руб.), говорит Васильев. Также в ноябре и декабре возрастает спрос на валюту для закупки импортных товаров для новогодних праздников и выплаты по внешнему долгу корпораций.

Когда все вернется

Поддержку рублю окажут ожидания дальнейшего повышения ключевой ставки Банком России, отмечает Васильев. Председатель ЦБ Эльвира Набиуллина уже неоднократно давала рынку сигнал, что на ближайшем заседании по ключевой ставке регулятор рассмотрит вероятность ее повышения с текущих 7,5%. Цены на сырьевые товары в рублях находятся вблизи своих многолетних максимумов, продолжает аналитик, это увеличивает не только экспортную выручку российских компаний, но и налоговые отчисления. На этой неделе ожидается пик налоговых платежей, когда экспортеры продают валютную выручку и покупают рубли для расчетов с бюджетом.

Разрядке геополитической напряженности, вероятно, будет способствовать ожидаемая встреча президентов России и США, которая может состояться в ближайшие месяцы, отмечает Васильев. В Совкомбанке ожидают, что курс рубля до конца года останется в диапазоне 72–76 к доллару и 82–86 к евро.

Сохранение жесткой денежно-кредитной политики Банка России и наблюдаемые уже третью неделю признаки снижения инфляционного давления создают предпосылки для укрепления национальной валюты, считает Клещев из ВТБ. В банке сохраняют прогноз 70 руб./$ в 2022 г. и видят высокую привлекательность покупки рублевого госдолга на горизонте ближайших 12–18 месяцев.

Рублю оказывают фундаментальную поддержку высокая ключевая ставка ЦБ (7,5%) и макроэкономические факторы, в том числе сильный счет текущих операций, существенные накопленные резервы, отрицательный госдолг, консервативная бюджетная политика, считают в БКС: там прогнозируют движение пары доллар/рубль до конца года в диапазоне 71–75.

С возникновением новых рисков наиболее реалистичными представляются уровни в 70–71 руб./$ на конец года при ослаблении геополитического давления, прогнозировал Заигрин из Sova Capital.

На этой неделе российский фондовый рынок продемонстрировал самое сильное снижение с марта 2020 года

На этой неделе российский фондовый рынок продемонстрировал самое сильное снижение с марта 2020-го. Индекс РТС потерял почти 15% менее чем за месяц. Между тем на зарубежных площадках в это время наблюдалась положительная динамика, американские индексы S&P 500 и Nasdaq-100 обновили максимумы. Рубль, еще месяц назад возглавлявший рейтинг самых доходных валют, в паре с долларом США опустился ниже, чем был в начале года.

О высокой вероятности продолжения коррекции сигнализирует техническая картина. Индекс РТС пересекает 200-дневную скользящую среднюю сверху вниз впервые с марта прошлого года. При этом индикаторы не указывают на перепроданность, а сильные уровни поддержки находятся существенно ниже текущего значения. Кроме того, технические факторы для многих бумаг с крупной долей в долларовом индексе также складываются в пользу дальнейшего снижения.

Неблагоприятен для роста и новостной фон. Инфляция в России подскочила до 8,19% в годовом выражении. Ряд аналитиков крупных инвестдомов высказывают мнение, что отечественный ВВП по итогам года может прибавить менее 3%. Биржевых игроков встревожила приостановка торгов облигациями Роснано, хотя она была совсем непродолжительной. Долг этой госкомпании на 75% гарантирован государством, но любая негативная новость может заставить международных инвесторов серьезно пересмотреть лимиты на квазисуверенные бумаги, особенно на фоне ослабления рубля до 75 за доллар. Доходность 10-летних ОФЗ подошла вплотную к 9% годовых, а CDS на них на максимуме за полтора года. Банк России, скорее всего, повысит ключевую ставку до 8,5% годовых на заседании 17 декабря. Связанные с этим решением ожидания также негативно влияют на динамику рынка.

По нашим предположениям, давление комплекса факторов на рынок прекратится и спекулятивный отскок будет достаточно активным. Но способность отечественных фондовых индексов полностью восстановить потери во многом будет зависеть от внешнего фона. Коррекция в США спровоцирует аналогичную динамику и в России. Ориентиры для индекса Московской биржи: диапазон 3800–4000 пунктов, для пары USD/RUB: 72–75.

Рекомендуем спекулятивно покупать бумаги Ozon, Московской биржи, МТС, ФСК, Сургутнефтегаза, Татнефти. А для открытия спекулятивных коротких позиций на небольшой срок подойдут акции Северстали.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Причины снижения российского фондового рынка

Причины обвала российского фондового рынка

В понедельник, 22 ноября, падение рынка акций РФ стало рекордным с апреля 2020 г.

Инвесторы активно распродавали активы:

Индексы РТС и МосБиржи откатились к уровням конца августа, показав максимальное падение с апреля 2020 года.

Индекс Мосбиржи закрылся обвалом на 3,6%, достиг отметки ниже 3880 пунктов, хотя еще на прошлой неделе превышал 4000 пунктов. Индекс РТС – просел еще больше: на 5,6% до 1628 пунктов.

Доллар вечером 22 ноября достиг отметки 75 руб. (+1,5 руб.) – последний раз американская валюта торговалась выше этой отметки в июле. С конца октября, когда доллар стоил 70,9 руб., курс рубля ослаб к доллару на 5,8%. Евро достиг 84 руб. впервые с начала октября, а в течение дня торговался по 84,4 руб. (+1,4 руб.) – европейская валюта подорожала к рублю с начала месяца на 3%.

Российский рынок акций продолжил падение на открытии торгов вторника. Индекс МосБиржи с первых минут пошел вниз, четвертый день подряд, обновляя трехмесячные минимумы. Курс пары доллар/рубль снова поднялся выше 75, но спустя несколько минут ушел к 74,6 (-0,2%).

Причины падения фондового рынка РФ

Поводов для снижения оказалось достаточно много: обострение геополитических рисков, очередная волна коронавируса в Европе, снижение цен на нефть, ожидание ужесточения монетарной политики ФРС США и ситуация с облигациями «Роснано».

Обострение геополитических рисков. Новости, которые публикуют американские СМИ о том, что российские войска готовится к нападению на Украину, оказывают на российский рынок гораздо большее влияние чем падение цен на нефть и удорожание доллара. Об этом заявил главный экономист Sova Capital Артем Заигрин.

«Из-за ухудшения эпидемиологической ситуации в Европе инвесторы начали массово вкладывать в защитные активы. Также, поддержку доллару оказывает ожидания ужесточения монетарной политики ФРС для сдерживания инфляции» — сообщил главный аналитик «Совкомбанк» Михаил Васильев.

Также, на поддержку доллара влияет переназначение Джерома Пауэлла председателем ФРС на второй срок.

Рост заболеваемости коронавирусной инфекцией в Европе и риск локдаунов усиливаются применительно к российским активам эскалацией геополитических рисков и снижением цен на нефть

«Дополнительное давление на рубль оказывают продажи на рынке ОФЗ и повышенный объем покупок валюты Минфином в рамках бюджетного правила (ежедневно 25,9 млрд руб.), говорит Васильев». Также в ноябре и декабре возрастает спрос на валюту для закупки импортных товаров для новогодних праздников и выплаты по внешнему долгу корпораций.

Когда ждать возвращения рынка на прежний уровень?

Поддержку рублю окажут ожидания дальнейшего повышения ключевой ставки Банком России, отмечает Васильев. Эльвира Набиуллина уже неоднократно давала рынку сигнал, что на ближайшем заседании по ключевой ставке регулятор рассмотрит вероятность ее повышения с текущих 7,5%. Цены на сырьевые товары в рублях находятся вблизи своих многолетних максимумов, продолжает аналитик, это увеличивает не только экспортную выручку российских компаний, но и налоговые отчисления. На этой неделе ожидается пик налоговых платежей, когда экспортеры продают валютную выручку и покупают рубли для расчетов с бюджетом.

Спаду геополитической напряженности, возможно, будет способствовать встреча президентов России и США, которая может состояться в ближайшие месяцы, отмечает Васильев. В Совкомбанке ожидают, что курс рубля до конца года останется в диапазоне 72–76 к доллару и 82–86 к евро.

Сохранение жесткой денежно-кредитной политики Банка России и признаки снижения инфляционного давления создают предпосылки для укрепления национальной валюты, считает Клещев из ВТБ. В банке сохраняют прогноз 70 руб./$ в 2022 г. и видят высокую привлекательность покупки рублевого госдолга на горизонте ближайших 12–18 месяцев.

Рублю оказывают фундаментальную поддержку высокая ключевая ставка ЦБ (7,5%) и макроэкономические факторы, в том числе сильный счет текущих операций, существенные накопленные резервы, отрицательный госдолг, консервативная бюджетная политика, считают в БКС: там прогнозируют движение пары доллар/рубль до конца года в диапазоне 71–75.

С возникновением новых рисков наиболее реалистичными представляются уровни в 70–71 руб./$ на конец года при ослаблении геополитического давления, прогнозировал Заигрин из Sova Capital.

Что делать с просадкой портфеля

Снижение рынка отражает масштаб рыночных и геополитических рисков в глазах иностранных инвесторов. Реакция рынка на происходящие события может быть чрезмерной, учитывая относительно спокойную картину на других развитых и развивающихся площадках.

Ранее подобные волны распродаж в акциях чаще всего выкупались вместе со стабилизацией внешнего фона. Как правило, быстрее остальных восстанавливались экспортеры, отыгрывая слабость национальной валюты. Смещение фокуса в портфеле на эти бумаги локально выглядит оправданным.

Чем больше горизонт вашего инвестирования, тем спокойнее стоит относится к временным просадкам. Тактика наращивания позиции по более низким ценам в таком случае часто оказывается эффективным решением. Разумеется, если фундаментально компания остается сильной.

Если вы решили избавиться от подешевевшей бумаги и сократить риски, то выбор замены также является важным моментом. Сразу оцените, куда можно разместить высвободившиеся средства. Если в настоящий момент не видите интересных идей и не хотите наращивать долю по уже имеющимся бумагам, можно просто рассмотреть самые короткие ОФЗ. Это будет выгоднее, чем держать деньги в кэше. А при появлении подходящей возможности их можно быстро продать благодаря высокой ликвидности.

Приведенная информация не является индивидуальной инвестиционной рекомендацией.

Друзья, также хочу пригласить вас в мой телеграмм канал, который называется «Инвестиции с Дмитрием Хрусталёвым», в нём я рассказываю полезные новости в мире инвестиций, даю советы по инвестициям, а также оперативно показываю все свои сделки и свой инвестиционный портфель. Подписывайтесь!

Хороших сценариев нет: почему мировой фондовый рынок близок к новому кризису

История фондового рынка показывает, что время от времени его навещает очередной кризис, который, как настоящий чистильщик, выметает с рынка весь накопившийся там мусор и приводит оценку активов в соответствие с их реальной стоимостью, что создает условия для дальнейшего здорового роста. Чем дальше оттягивается по тем или иным причинам подобная «генеральная уборка», тем жестче и дольше она проходит.

К сожалению, мы не можем предсказать, когда будет очередной кризис. Вместе с тем он уже назрел и находится где-то совсем близко. Большинство профессиональных инвесторов не сомневаются в этом. Более или менее ясна и его причина: это многолетняя политика количественного смягчения, которую проводят центральные банки США и Европы со времен кризиса 2008-2009 годов. Лекарство в больших количествах рано или поздно становится ядом.

Идеальный вариант

Для современного инвестора лучшим вариантом следующего кризиса был бы сценарий марта 2020 года, когда из-за угрозы глобальной пандемии рынок стремительно просел. Падение индекса S&P 500 со своего пика 10 февраля до 16 марта составило почти 32%, а затем буквально за несколько месяцев рынок восстановился и до конца года продолжал уверенно идти вверх. Под усиленные призывы брокеров «инвестируют все» миллионы людей во всем мире вложились в ценные бумаги и, как правило, не пожалели об этом. Думаю, что такой кризис, такую молниеносную войну ждут и сейчас, и к ней большинство игроков уже хорошо подготовлено.

К сожалению, все эти люди могут быть разочарованы, так как причиной грядущей катастрофы будет, вероятнее всего, лопнувший пузырь (bubble) на фондовом рынке, а это совсем другая история. Конечно, не хочется уподобляться генералам, которые каждый раз готовятся к прошлой войне. Марк Твен говорил, что история не повторяется, а рифмуется. Какая будет рифма в этот раз? Чтобы ответить на этот вопрос, нужно понять, что общего между разными кризисами, которые при этом все начинаются с лопнувшего пузыря. По существу, этот единственная ниточка, за которую в данной ситуации можно зацепиться.

Я бы выделил три ключевые характеристики, которые присущи данному классу кризисов на фондовом рынке:

Так далеко и так близко

Начнем с краха 1929 года, который до сих пор наводит ужас на всех инвесторов и во многом является модельным сценарием. Падение в тот раз продолжалась несколько лет и завершилось только в 1932 году. За это время индекс Доу Джонса потерял почти 90%. Однако это не все: на пути вниз было и большое «медвежье» ралли в 1930 году, которое многие восприняли как окончание кризиса, что оказалось роковой ошибкой для большинства инвесторов. Кстати, в числе «лузеров» был и основоположник стоимостного инвестирования Бенджамин Грэм, который потерял в тот раз 70% своего капитала.

Казалось бы, что общего между этим крахом и кризисом в Японии, который принято датировать 1991 годом, хотя пик фондового рынка был достигнут в конце 1989 года. Однако и здесь мы видим сходство в глубине и длительность падения. Только в марте 2009 года Nikkei 225 достиг своего 27-летнего минимума, что в итоге вылилось в падение индекса на 81,2% от его пиковых значений в начале кризиса. За эти годы рынок не раз подавал сигналы о восстановлении, но каждый раз все заканчивалось еще большим падением. Японский кризис во многом был связан с тем, что сейчас называют политикой «количественного смягчения». Дешевые и доступные деньги стали одной из ключевых причин превращения японского чуда в эпоху биржевого застоя.

Очень похоже

Интересен и более близкий к нам доткомовский пузырь 2000 года. Падение, начавшееся в марте 2000-го, длилось почти два с половиной года, сопровождаясь многочисленными «медвежьими» ралли, которые еще больше опустошали карманы частного инвестора. Только в октябре 2002 года Nasdaq достиг дна, обвалившись на 78% со своей вершины 10 марта 2000 года.

Многие аналитики отмечают сходство того периода с происходящем на рынке сейчас. В обоих случаях мы видим стремительный рост акций технологических компаний. Так, с 1995 по 2000 год индекс Nasdaq вырос на 400%, а значение его P/E достигло 200. Десятки крупных компаний в 1999 году — накануне кризиса, «прыгнули» на 900-1000%. Добавлю одну, на мой взгляд, важную деталь: тогда процентная ставка была 5,85%, а сейчас она равна практически нулю. Это, к сожалению, не добавляет оптимизма в оценке перспектив нынешнего рынка.

Последний из серии

Хотя кризис 2008 года не принято связывать напрямую с рыночными пузырями, его первопричиной был перегрев рынка ипотечного кредитования. За время кризиса индекс S&P 500 упал почти на 50%, но продолжалось это не так долго, как во время сдувания классического пузыря. Однако восстановление рынка затянулось на целых пять лет. И этот параметр является третьим существенным фактором исследуемых нами кризисов.

Как правило, в случае «bubble-кризисов» мы сталкиваемся с очень длительным периодом возвращения фондового рынка на докризисный уровень. Так, после краха 1929 года значение индекса Доу Джонса вернулось на свою исходную позицию только в начале 1950-х. Японский Nikkei 225 до сих пор не достиг своего максимума 1989 года. Индексу Nasdaq потребовалось более 10 лет, чтобы вернуться к уровню начала 2000 года. Эти факты крайне важны и требует к себе очень внимательного отношения со стороны частных инвесторов.

Готовимся к плохому

Главный итог нашего небольшого исследования заключается в том, что хороших сценариев нет. Что следует предпринять? Прежде всего необходимо позаботиться о защите своего личного капитала, если вы не можете позволить себе существенное и/или длительное падение стоимости своих вложений.

Например, если вам 50+, а основная часть личного (семейного) пенсионного фонда инвестирована на фондовом рынке, скажем, преимущественно в технологическом секторе, то стоит хорошенько задуматься. А вот если вам 35-40 лет и вы копите на красивую старость, но «сидите», скажем, в индексе S&P 500, то особенно дергаться не стоит. Наоборот, если рынки припадут, то у вас появится хороший шанс продолжить свои накопления на «низах». Просто это нужно понимать, не паниковать и быть готовым.

Каждому инвестору (и не только начинающему) не помешало как можно быстрее пройти курс «молодого бойца» о том, как себя вести до и во время кризиса. Многие люди могут потерять свои деньги лишь потому, что они профессионально и психологически не подготовлены к резкому развороту рынка. И это не удивительно — последний кризис на глобальном рынке был почти 14 лет тому назад. Можно смело предположить, что большинство инвесторов, которые моложе 45 лет, знают об этом только из книжек и интернета. А это совсем другой опыт!

Мнение редакции может не совпадать с точкой зрения автора

5 рыночных событий 2020 года, в которые год назад никто бы не поверил

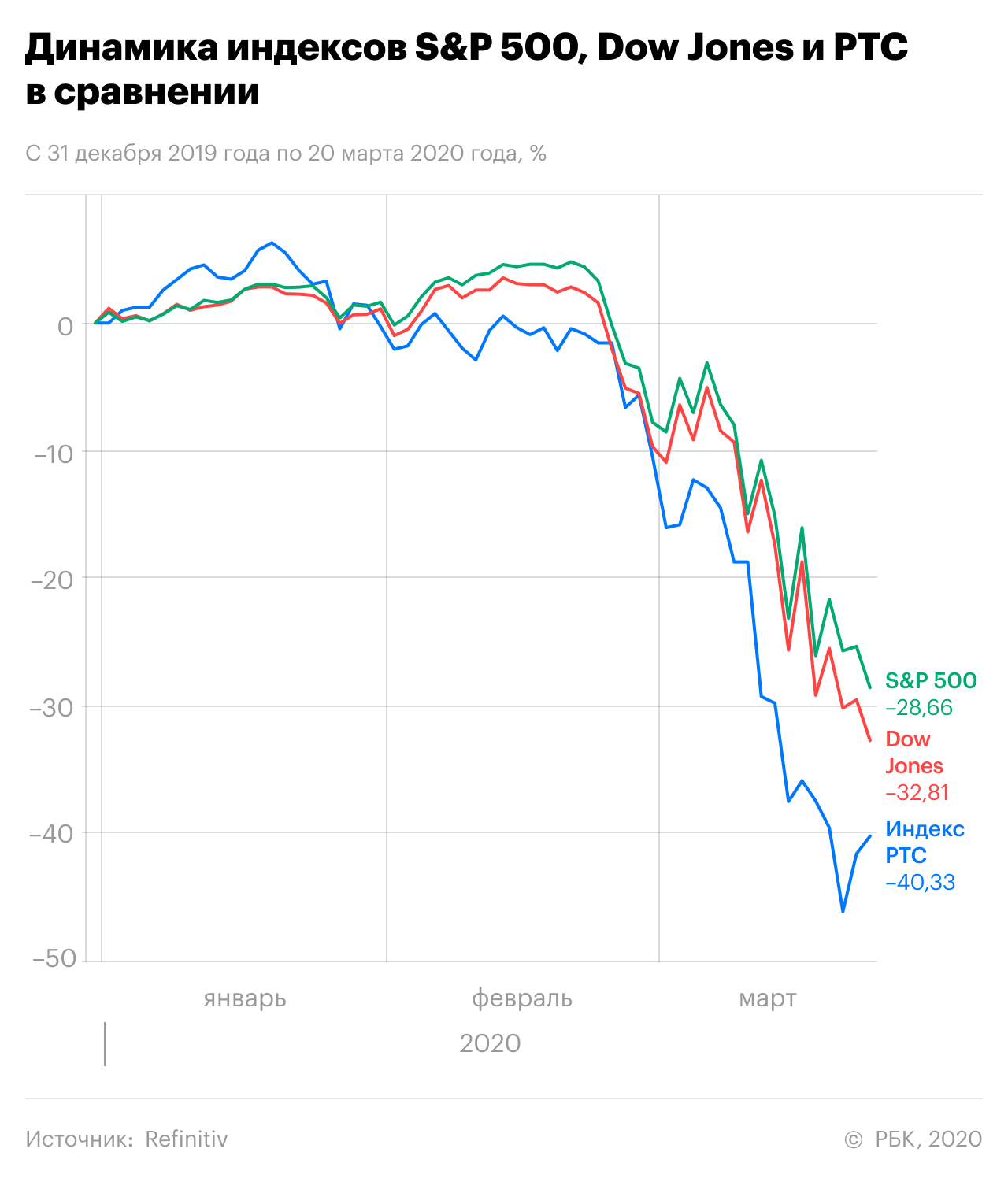

Почему вы бы не поверили : такого глобального падения рынки не видели со времен Великой Депрессии

COVID-19 стал важнейшим фактором для мировых рынков в 2020 году. С 20 февраля фондовый рынок начал падать — именно тогда стало окончательно ясно, что коронавирус вышел за пределы Китая, а остановить вирус быстро не получится. Уже в марте ВОЗ объявила о пандемии, после чего крах рынка стал неизбежен.

В «черный понедельник 2020», 9 марта, котировки нефти обвалились почти на 30%, а индексы Dow, S&P 500 и NASDAQ упали примерно на 7,5% каждый. На рынке установилась всеобщая паника.

12 марта, в «черный четверг», ситуация повторилась — тогда основные американские индексы упали на 10%. Всего от максимумов года фондовые индексы упали примерно на 30%. Во второй «черный понедельник 2020» (16 марта) S&P 500 рухнул еще на 5%, а дна рынок достиг 23 марта — именно этот день является низшей точкой падения для множества инструментов фондового рынка в 2020 году.

Кризис, который вызвал коронавирус, уже вошел в топ самых сильных падений рынка за последние сто лет. Его сравнивают с Великой депрессией 1930-х годов, «черным понедельником» 1987 года, пузырем доткомов 2001 года и ипотечным кризисом 2008 года.

Однако как правило кризисы такого масштаба оказываются следствием структурных экономических причин. Так, Великая депрессия началась с падения цен акций в 1929 году, продолжилась спадом производства, безработицей и падением цен на товары. В России конца 1990-х кризис вызывали огромный долг государства, падение мировых цен на сырье, а толчком стал азиатский финансовый кризис 1997 года.

Сегодня же виновником стал коронавирус, из-за которого страны были вынуждены закрыть границы и производства. Как следствие — безработица, обвал цен на фондовом рынке, снижение доходов населения и спроса на нефть. В конце 2019-го настолько сильный обвал рынка предсказать вряд ли было возможно.

Почему вы бы не поверили : в последний раз идти на снижение ставки до околонулевых значений американскому регулятору приходилось более 10 лет назад — во время кризиса 2008 года.

После начала пандемии Федеральная резервная система США (ФРС) два раза экстренно cнижала базовую процентную ставку: 3 марта с 1,5–1,75% до 1–1,25% и 15 марта — до 0–0,25%. Как писала WSJ, решение второй раз подряд снизить ставку за столь короткий срок «беспрецедентно».

«Событие имеет историческое значение», — отмечал ведущий аналитик компании «Открытие Брокер» Андрей Кочетков. По его словам, в такой ситуации ФРС забыла об инфляции, чтобы поддержать экономику всеми возможными способами.

В ФРС тогда выразили надежду, что понижение ставки поможет не допустить роста безработицы и вернуть инфляцию в целевым 2%. Регулятор сообщил, что собирается удерживать ставку на уровне около нуля «до тех пор, пока не будет уверенности, что экономика перенесла последние события и движется к достижению целей максимальной занятости и ценовой стабильности».

В июньских прогнозах все семнадцать участников совещаний ФРС, заявили, что что в 2021 году ставка останется близкой к нулю. Пятнадцать из них прогнозируют, что ставка сохранится на этом значении до 2022 года.

«Мы не думаем о повышении ставок. Мы даже не думаем о том, чтобы думать о повышении ставок», — сказал тогда глава Федрезерва Джером Пауэлл. Похоже, околонулевые ставки останутся частью американской экономики еще довольно долго.

Почему вы бы не поверили : многие инвесторы не могли представить, что такое вообще возможно

Цены на нефть начали падение еще в первых числах марта из-за развала сделки ОПЕК+, а после объявления пандемии стало ясно, что рынок ждет долгий период низких цен на энергоносители. Но того, что случилось с нефтяными котировками в апреле, ожидать не мог никто — более того, не все понимали, что такое технически реально.

К обвалу привело падение спроса на нефть из-за пандемии коронавируса — многие заводы остановили производство, а работа авиакомпаний была ограничена. В мае оказалось, что сырье никому не нужно, а нефтехранилища по всему миру почти заполнены.

После случившегося Московская биржа усовершенствовала механизмы проведения торгов и подготовилась к возможному повторению ситуации — теперь цены на срочном рынке могут уходить в минус.

Почему вы бы не поверили : аналитики прогнозировали компании обвал

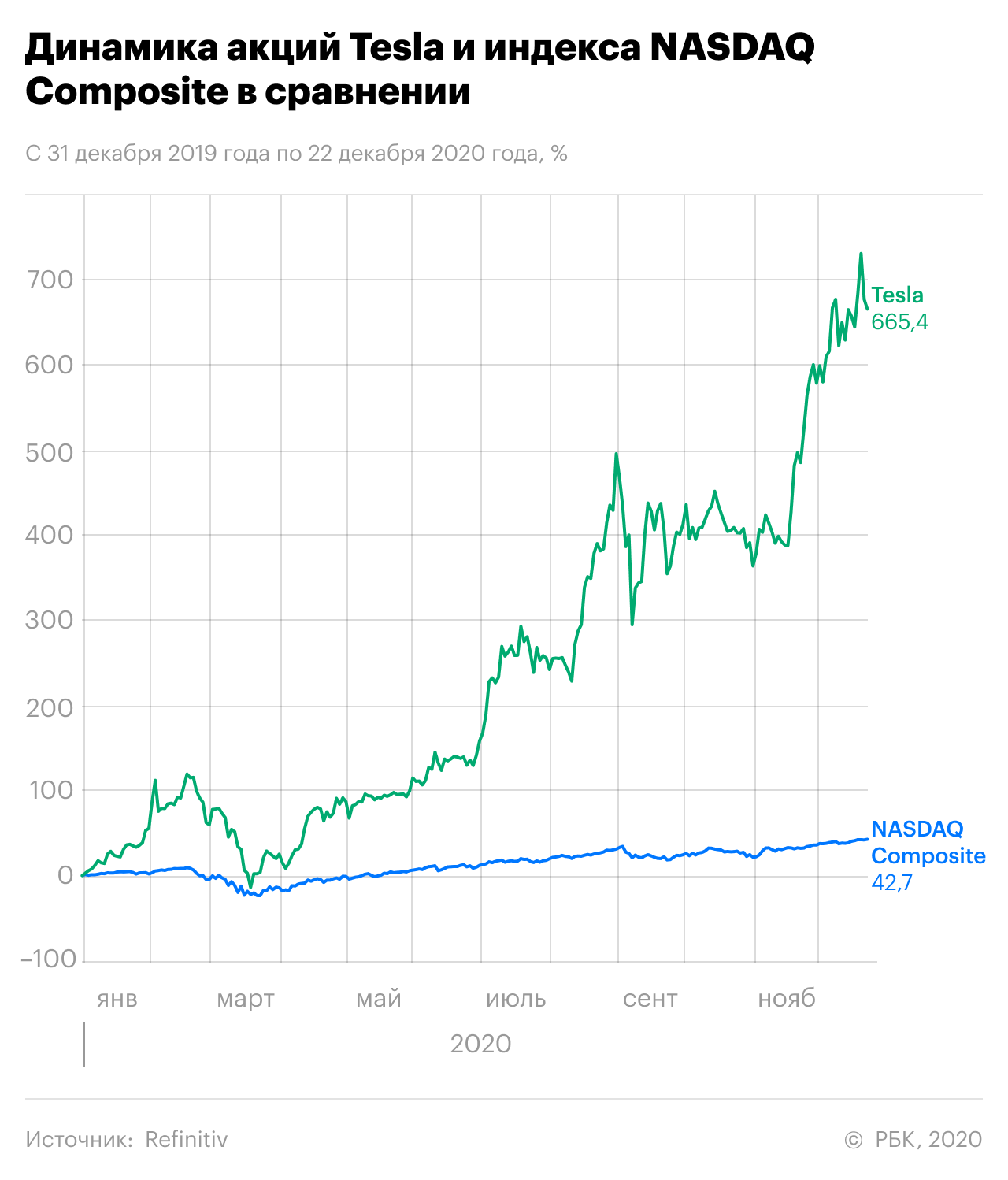

Пандемия коронавируса привела к падению котировок одних компаний и взлету других — например, сильное ралли продемонстрировал технологический сектор. Но самая удивительная история 2020 года — это сильнейший взлет бумаг Tesla.

В 2019 году эксперты часто говорили о возможном обвале стоимости акций производителя электрокаров. Например, финансовый аналитик, инвестор и профессор маркетинга Бизнес-школы Стерна при университете Нью-Йорка Скотт Галлоуэй считал, что Tesla может потерять половину своей стоимости еще в 2019 году.

Сам Илон Маск 1 мая даже написал в своем Twitter, что стоимость акций компании завышена — о днако падения не произошло. Совсем наоборот — с начала года акции компании выросли на 650%, и кажется, что это не предел.

Почему вы бы не поверили: во время кризиса люди обычно уходят с рынка

Вызванный пандемией кризис привел не только к падению цены на нефть и обвалу фондовых индексов, но и вызвал всплеск числа частных инвесторов на рынке.

Цифры говорят за себя сами:

Эксперты считают, что, с одной стороны, такой рост был вызван коронавирусом — у людей появилось больше времени разобраться в фондовом рынке. С другой стороны, падение ставок по банковским вкладам мотивировало искать более эффективные способы вложения средств.