Что обязательно страховать при ипотеке сбербанк

Как выгодно оформить страхование ипотеки Сбербанка: ТОП-5 компаний 2021 года

Если вы планируете оформить ипотеку в Сбербанке в 2021 году или уже имеете кредит от данного банка, вам будет полезна данная статья.

Расскажем, какая страховка обязательна при ипотеке в Сбербанке, как сэкономить на страховании ипотеки, и где оформить самый дешевый полис в 2021 году.

Что страховать для ипотеки Сбера в 2021 году?

Условия ипотечного страхования неизменны уже несколько лет. Сейчас заемщики по-прежнему должны обязательно застраховать имущество (квартиру). Титульное и личное страхование остаются добровольными видами защиты.

Страховать квартиру для ипотеки нужно каждый год. Стоимость страховки будет пересчитываться и уменьшатся в соответствии с погашением задолженности. Помимо этого вы вправе каждый год менять страховую компанию и оформлять личное страхование или имущества там, где будет дешевле.

Выберите страхование:

Нужна ли страховка жизни для ипотеки Сбербанка

Формально заемщик самостоятельно решает, страховать жизнь или нет, и банк не может навязать данную услугу. Тем более Сбербанк не должен требовать от вас страховать жизнь именно у них.

На самом деле каждый обладатель ипотеки сталкивается с оформлением страховки жизни и здоровья. Это связано с тем, что Сбер повышает изначальную ставку, если клиент отказывается предоставлять страховку жизни.

Такой вариант не выгоден для заемщика, поэтому в 99% случаев оформляется 2 страховки: на квартиру и на жизнь заемщика по ипотеке.

Комплексная страховка для Сбербанка или отдельные?

Можно купить каждую из страховок в разных компаниях, а можно оформить комплексное страхование у одного страховщика. Тут нужно смотреть в каждом конкретном случае, какой из вариантов будет выгоднее.

Дело в том, что страховые компании устанавливают свои тарифы на каждый из факторов при страховании жизни и имущества.

На цену страхования жизни для ипотеки влияет:

На стоимость ипотечной страховки квартиры влияют:

Например, одна компания по коэффициенту «пол» ставит цену выше для мужчин, а вторая делает одинаковую цену, как для женщин, так и для мужчин. Отсюда и разница в стоимости на ипотечную страховку в СК.

Как узнать, где дешевле страховать ипотеку Сбера

На сайтах страховых компаний есть калькуляторы ипотеки, где можно рассчитать стоимость страховки. Но далеко не все компании предоставляют возможность предварительного расчета страхования жизни.

Чтобы сравнить все цены, вам необходимо выбрать несколько компаний из списка аккредитованных для страхования ипотеки Сбербанка и рассчитать стоимость в каждой из них.

Можно поступить проще и сравнить стоимость всех доступных для вас страховок на одном сайте – Полис812. Наш страховой центр предлагает ипотечные страховки по ценам как у страховых компаний и даже ниже.

Каждый клиент может воспользоваться промокодом на 5% скидку при страховании жизни или квартиры для ипотеки на Полис812.

Какие компании самые дешевые для страхования ипотеки Сбербанка

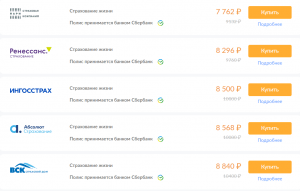

Рассмотрим, в какой компании дешевле застраховать жизнь для ипотеки Сбербанка на Полис812:

Какая из предложенных страховок лучше? Несмотря на то, что самым дешевым вариантом является компания ПАРИ, лучше отдать предпочтение компании Ингосстрах.

Данную страховку клиенты выбирают чаще всего и отзываются о страховщике в основном в положительном ключе. Ингосстрах надежная и в то же время доступная компания.

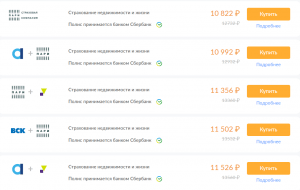

Какая комплексная страховка ипотеки дешевле:

Одни из самых доступных в данной категории будут полисы ПАРИ в паре с другими страховщиками.

Еще более 20 доступных вариантов вы можете посмотреть на Полис812 при расчете страховки.

Как купить страховку ипотеки для Сбербанка онлайн со скидкой

Оформить ипотечную страховку со скидкой для Сбера на Полис812 можно за несколько простых шагов:

Страхование жизни для ипотеки в Сбербанке

Страхование в Сбербанке при ипотеке

Страхование жизни и здоровья при оформлении ипотеки в Сбербанке не является обязательным. Однако следует учитывать еще и тот факт, что при отказе от такого страхования, ставка по ипотеке автоматически возрастает на 1%. Как доказала практика, почти во всех случаях данное повышение обходится заемщику намного дороже, чем оплата полиса.

Программа «Защищенный заемщик»

Именно эта программа используется Сбербанком для страхования жизни и здоровья своих клиентов. В основе данной системы лежит защита семьи заемщика при возникновении страхового случая. Так, например, если клиент банка, который оформлял кредит, получил травму и не может дальше работать, все обязательства по погашению долга в сумме, соответствующей страховой, возьмет на себя СК (страховая компания).

Программа «Страхование ипотеки»

Данная программа предполагает не страхование жизни при ипотеке, а страхование недвижимости. Некоторые клиенты ошибочно считают, что в нее входит сразу все, необходимое для оформления кредита, но на самом деле это не так.

Особенности страхования жизни в Сбербанке

Так как страхование жизни и здоровья клиента Сбербанка имеет множество параметров и особенностей, ниже будут перечислены основные из них. Именно на эти показатели ориентируются клиенты банка при рассмотрении возможности застраховаться.

Какие риски включает

Данная страховка включает в себя риски смерти клиента (вне зависимости от причины), а также получение инвалидности 1 и 2 группы из-за перенесенного заболевания или несчастного случая.

Что застраховано

Логично, что этот полис страхует непосредственно жизнь и здоровье клиента. Если человек умрет – выплатят компенсацию. Если получит 1-2 группу инвалидности – также выплатят компенсацию. А вот любые другие проблемы в данном случае уже страховую компанию не касаются. Предполагается, что все они не могут считаться уважительной причиной для того, чтобы не работать и не выполнять свои обязательства перед банком.

В каких случаях действует защита

От чего зависит стоимость

Так как самостоятельно не всегда можно грамотно определить, сколько стоит страховка, клиенту рекомендуется пользоваться соответствующими сервисами на официальных сайтах страховых компаний.

Как рассчитать цену

Если по какой-то причине потребовалось самостоятельно рассчитать сумму страховки, то необходимо учесть сумму задолженности по кредиту, возраст клиента и его пол (для женщин полис обойдется дешевле). Процент от суммы долга и станет ценой полиса. Этот процесс определяется исходя из различных параметров, но в среднем он составляет около 0,5% от суммы. Так, например, если долг клиента составляет 1 миллион рублей, то страхование жизни и здоровья обойдется приблизительно в 5 тысяч рублей

Как можно сэкономить на страховке жизни

Самый простой способ сэкономить – оформлять полис в онлайн режиме. Обычно это помогает получить скидку в размере 10% от суммы. Кроме того, оформлять такой полис абсолютно не обязательно. Если он все же нужен, то можно попробовать оформить кредит на женщину. Это позволит заплатить за ипотечное кредитование меньше за счет сниженных процентов и, одновременно, даст возможность платить меньше за сам полис.

Как купить полис

Существует 2 основных вариант купить полис Сбербанк Страхования: непосредственно на официальном сайте компании или через сайт Sravni.ru. Рассмотрим оба варианта подробнее.

На сайте Сбербанка Insurance

Для приобретения полиса на сайте Сбербанк Страхования, нужно:

На сайте Sravni.ru

Аналогичная функция также есть и на сайте Sravni.ru. Так как процедура все равно требует присутствия клиента в офисе банка, тут можно будет только подготовить и направить заявку. С ее помощью срок рассмотрения можно серьезно сократить.

Документы

Для оформления полиса страхования жизни для ипотеки в Сбербанке понадобятся следующие бумаги:

Общие договора

Как такового отдельного договора не предусмотрено. Вся информация представлена на полисе (образец первой страницы см.ниже).

Образец полис

Полис состоит из 5 страниц, на которых описаны все особенности взаимоотношений между клиентом и страховой компанией. Образец первой страницы:

Правила страхования

Все основные правила страхования описаны в полисе. Самое важное – это своевременно, сразу же после наступления страхового случая, обратиться за помощью в компанию. Максимальный срок обращения составляет 1 год, но лучше все начать оформлять сразу же, так компания может среагировать быстрее и поможет погасить долг перед банком.

Что делать, если наступил страховой случай

При наступлении страхового случая, необходимо:

Как я экономлю на ежегодном ипотечном страховании

В июне 2018 года я купил квартиру в ипотеку. Ипотеку оформил в Сбербанке.

Первые два года я оплачивал страховки через «Сбербанк-страхование». Это было удобно: оформил все электронно, заплатил и забыл. За первый год я заплатил около 9 тысяч рублей в отделении банка, когда заключал кредитный договор, за второй год — около 5 тысяч. Страховая премия стала меньше, потому что значительно уменьшилась задолженность по кредиту: я использовал материнский капитал.

Я был уверен, что во всех страховых компаниях цены примерно одинаковые — плюс-минус сто рублей. Поэтому сначала даже не искал другие варианты. Но оказалось, что цены очень даже различаются.

Что за страховки

Если вы купили квартиру в ипотеку, то помимо ежемесячных платежей по кредиту нужно еще раз в год оплачивать как минимум одну страховку — а иногда две и более:

Количество страховок зависит от того, купили вы квартиру во вторичке или в новостройке. В новостройке точно не будет страхования титула, а страхование объекта нужно будет оформлять только после постройки дома и регистрации права собственности.

По закону обязательно только страхование залога. Без него банк не заключит договор ипотеки. Если нарушить непрерывность страхования залога, например один раз забыть оплатить полис, банк может потребовать досрочно исполнить обязательства по кредиту — то есть вернуть всю сумму долга.

Остальные виды страхования необязательны — от них можно отказаться. Однако ставка по кредиту при этом может быть выше: где-то на 0,5%, а где-то и на 4%. Как правило, ради пониженного процента выгоднее оплачивать страховку, хотя в перспективе плата за страхование за все годы может быть равна переплате по кредиту без скидки.

Обычно при ипотеке предлагают комплексную страховку, в которую входят все нужные банку виды страхования. Оформить ее дешевле, чем страховать риски по отдельности.

В моем случае по желанию можно было оформить страхование жизни. Так ставка по кредиту становилась ниже на 1%, поэтому мне было выгодно оплачивать обе страховки. Страховать титул и ответственность мне не предлагали.

Как я оплачивал страховки

По закону банк не вправе требовать, чтобы заемщик оформлял полис в какой-то конкретной страховой компании и страховал риски в одной организации в течение всего срока кредитования. Это нарушает закон «О защите конкуренции»: у вас в любом случае должно быть право самостоятельно выбрать страховщика.

Но обычно ипотечный менеджер еще до заключения договора купли-продажи предлагает купить страховку в дружественной или аффилированной компании.

В моем кредитном договоре даже есть пункт о том, что я обязан заключить договоры на все эти услуги.

Я был готов оплатить дополнительные услуги и просто следовал указаниям менеджера. Главной моей целью была квартира, а эти расходы я принял как должное, в том числе и итоговые 9193,5 Р за страховки от «Сбербанк-страхования». Сумма страховок получилась чуть больше, чем изначально оговорила менеджер.

На следующий год я стал думать, как снова оплатить страхование. Искать другую страховую компанию не планировал — просто знал, что скоро закончится год, за который я заплатил, и мне нужно будет платить страховые премии за новый период.

В личном кабинете «Домклика» — сервиса ипотеки от Сбербанка — мне объяснили, что никуда ходить не надо: страхование можно оплатить в этом же личном кабинете. Нужно ввести остаток долга по кредиту — и система сама все рассчитает.

Примерно за месяц до окончания периода страхования мне позвонила сотрудница банка и напомнила, что нужно уплатить страховой взнос. После звонка от банка дополнительно пришло смс: я мог оплатить страховки, отправив код ответным сообщением.

Мне показалось, что это удобно. Сотрудники банка контролируют процесс, так я не забуду оплатить полисы. В итоге страхование за второй год ипотеки я оплатил через личный кабинет. Получилось примерно 5 тысяч рублей.

На третий год я снова планировал оплатить полисы в «Сбербанк-страховании». По расчетам, страховая премия стала еще меньше, потому что я иногда делаю частичные досрочные погашения — и долг по кредиту уменьшается быстрее.

Страхование залога по ипотеке в Сбербанке

Страхование залога при ипотеке

Страхование залога по ипотечному кредиту является обязательным условием получения займа исходя из требований законодательства. Без такого страхового полиса Сбербанк просто не выдаст кредит. Платить нужно ежегодно. Если не совершить платеж, то за каждый день просрочки будет начисляться неустойка в размере 50% от ставки по кредиту.

Что такое страхование залога

Страхование залога предполагает защиту недвижимости от различных проблем:

Следует учитывать, что выгодоприобретателем всегда выступает банк. Проще говоря, при возникновении страхового случая, Сбербанк получит от страховой деньги и за их счет закроет задолженность клиента.

Объект страхования

Объектом страхования может выступать только недвижимое имущество, которое находится в залоге у банка. Это может быть как то жилье, которое приобреталось, так и другой объект, если он используется в качестве обеспечения. Самые распространенные варианты: квартиры и/или дома.

Страховые случаи

Страховой случай – это событие, описанное в полисе. Например, падение деревьев на окна квартиры, расположенной на первом этаже дома. Такие повреждения потребуют достаточно серьезных затрат на восстановления прежнего состояния жилья. Именно это и компенсирует страховая компания. В некоторых случаях банк согласен уступить страховую компенсацию клиенту, при условии, что он с ее помощью приведет жилье к тому состоянию, в котором оно передавалось в залог.

Страховая сумма

Страховая сумма – это размер суммы компенсации, которая может быть выплачена клиенту. В случае с залоговым имуществом эта сумма всегда строго соответствует текущей задолженности по кредиту. Например, если изначально кредит оформлялся на 3 миллиона рублей, то именно такой будет и страховая сумма. Если к моменту следующего платежа эта сумма уменьшится до 2 миллионов, то такой будет и страховая сумма. Отдельно выделяют еще страховой платеж. Это сумма, которую клиент обязан заплатить для того, чтобы оформить полис.

Сроки выплаты суммы по ипотечному кредиту

При возникновении страхового случая, компания компенсирует расходы примерно в срок до 2-х месяцев. Следует учитывать, что тут многое зависит от того, какую СК выбрал клиент. В то же время, Сбербанк сам заинтересован в том, чтобы получить компенсацию как можно быстрее. А значит, он сам будет активно требовать от СК выплаты в самые сжатые сроки.

Как определить размер суммы

Общая сумма страховки далеко не всегда равна размеру компенсации. Например, если сумма страховки составляет 10 миллионов рублей, а в квартире просто выбило окно из-за падения дерева, то компенсируют лишь работы по восстановлению всего разрушенного. Сумма компенсации зависит от конкретных повреждений и определяется она оценочной компанией.

Как предоставляется выплата

При страховании по ипотеке в Сбербанке нужно учитывать тот факт, что первым выгодоприобретателем является именно банк, а не клиент. Таким образом, при возникновении страхового случая деньги получает тоже банк, а не клиент. А так как обычно за счет этих средств и планируется восстанавливать жилье до прежнего состояния, можно пробовать договориться с банком о том, чтобы сумму компенсации зачислили на счет клиента. Разумеется, придется дать обязательство восстановить квартиру или дом до прежнего вида.

Требуемые документы

При оформлении полиса потребуются:

В отдельных случаях могут понадобиться и другие бумаги. Например, если страхуют дом, то нужны документы на земли, на которой этот дом находится.

Как оформить полис

Оформить полис очень просто. Фактически, при оформлении кредита, менеджер банка сам предложит подготовить все необходимые документы. Впрочем, если клиент не согласен, он сам может заниматься данным вопросом:

Как продлить страховку

Страховка продлевается автоматически, достаточно просто ее своевременно оплачивать. С клиентом обязательно свяжется представитель страховой компании или менеджер банка.

На сайте СК

Для продления страхового полиса на сайте СК (на примере с СК Сбербанка), нужно:

В офисе Сбербанка

Тут все еще проще. Нужно лишь объяснить менеджеру, что срок действия страхового полиса истекает. Сотрудник банка сам подготовит все документы. Клиенту останется только внести соответствующую сумму. Следует учитывать, что это верно только по отношению к СК Сбербанка. В другие СК, даже те, которые аккредитованы в этой финансовой организации придется обращаться лично. Офис Сбербанка тут не поможет.

По номеру горячей линии

У некоторых СК есть возможность продления полиса даже при помощи звонка на горячую линию. Но следует помнить, что по телефону клиент может лишь заявить о том, что он готов к продлению полиса. Оплачивать его все равно придется отдельно.

Страхование жизни при ипотеке — условия

Многие потенциальные заемщики интересуются вопросом, необходимо ли страхование жизни при ипотеке, почему многие компании так усердно требуют указание данного пункта в соответствующем контракте? Перед тем, как ответить на него, требуется рассмотреть, каким образом осуществляется страхование жизни и здоровья при ипотеке и каким образом это происходит.

Что такое страхование жизни при ипотеке?

Ипотека — это кредит под залог недвижимого имущества. По закону необходимо застраховать приобретаемое имущество от полного уничтожения. Банки добавляют к этому требование застраховать также жизнь и здоровье заемщика. Они хотят обезопасить себя и получить свои потраченные средства обратно любым способом.

Оформлять такую страховку придется ежегодно до момента полного погашения долга перед банком. Страхование бывает:

Ситуации в жизни бывают разными. Всегда остается вероятность неожиданной потери трудоспособности или жизни заемщика. В случае, если он был застрахован, то долг перед банком покроет страховая, а наследники смогут стать полноправными владельцами недвижимости.

В ипотечное страхование может входить 3 основных группы:

Под страховку попадает любой дом или квартира, пригодные для жизни. Застраховать можно любую квартиру, кроме:

В зависимости от года постройки и материалов процент страховки меняется. Например, старую деревянную дачу застраховать будет очень дорого, а страховых случаев будет минимум.

Официально застраховать можно чужой дом (например, квартиру, которую вы снимаете). Но в случае наступления страхового случая выплаты получит владелец недвижимости, а не тот, кто оформлял документы.

Страховка — универсальный инструмент, который поможет клиентам возместить убытки.

Договор страхования может защитить от:

Но помните, что страховые случаи наступают только в случае, если в этом нет вины клиента. Например, если вода попала в дом из-за незакрытого окна, то виноват в этом клиент. Страховым случаем это не будет.

Чтобы оформить страховку, клиенту необходимо:

Обычно банк прописывает в условиях, что без страхования жизни и здоровья процент по ипотеке будет выше на 0,5-5% ежемесячно. То есть клиент может не перезаключать договор страхования. Но в этом случае платить ему придется намного больше.

Обязательно ли ипотечное страхование?

По закону обязательным является только оформление страховки на жилье, которое является предметом ипотеки. Страхование жизни и здоровья пока остается по желанию клиента. Нужно ли страховать ипотеку? Обязательно. Сложно предугадать, как будет развиваться мир через полгода-год, не потеряет ли клиент работу. Оформленная страховка защищает от сложных ситуаций и берет на себя оплату долга.

Вот несколько вариантов, на что способна страховка:

Страховка делает ипотеку более безопасной — в критических случаях клиенту не приходится платить неподъемные суммы. В случае разрушения дома у него появляются средства на приобретение нового.

Сотрудники банков и страховых компаний не рекомендуют экономить на страховке:

Преимущества и недостатки

Как выбрать страховую компанию?

Обычно конкретную организацию рекомендует сам банк. Например, при оформлении ипотеки в «Сбербанке» настойчиво рекомендуют там же и застраховаться. Задача страховой компании состоит в сборе ежегодных взносов, рассмотрении заявок на компенсацию, изучении дел и выплатах пострадавшим клиентам.

По закону клиент может оформить страховку в любой компании, которая имеет лицензию на осуществление этого вида деятельности.

Стоит смотреть на условия, которые выдвигает банк. В отдельных случаях банк рекомендует оформлять страховку только в определенном списке организаций. Если клиент желает по каким-то причинам оформлять ее в другом месте, то процент по ипотеке может оказаться выше. А часть компаний банк вообще не посчитает за страховые, тогда придется страховаться дважды.

Выделить самые экономные программы можно только путем поиска и отбраковки дорогих. Но помните, что часто самые дешевые программы это неполные программы, которые банк может не принять в качестве полноценной страховки.

Страховку от «Сбербанка» можно оформить в любом отделении или онлайн в приложении «Сбербанк Онлайн». Часть компаний все же приглашают клиентов в офис для подписания договора и вручения второго экземпляра клиенту.

Какие документы нужны?

Для оформления полиса ипотечного страхования понадобится:

Страховой полис оформляется с первого дня действия ипотечного кредита и продлевается каждый год до последней выплаты по ипотеке. Он нужен, чтобы банк мог быть спокоен, что ему вернут долг, а клиент — что в случае чрезвычайной ситуации он получит компенсацию.

Оформление договора может происходить:

Весь процесс оформления занимает не более получаса, после чего клиенту выдается чек об оплате полиса и договор страхования, в котором перечислены все условия, на которых он может получить компенсацию.

Срок договора — 1 год, если не указано иное.

Стоимость страховки при ипотеке

Определяется на основании стоимости жилья. Устанавливает стоимость компания страховщика. Обычно она составляет от 0,01 до 1% от стоимости жилья в зависимости от условий страхования и состояния самого жилья.

Чтобы рассчитать стоимость договора страхования жизни, есть специальные калькуляторы в приложении страховщика. Например, при оформлении страхового полиса от «Сбербанк» достаточно знать оставшуюся сумму долга, чтобы программа посчитала цену полиса.

Оплачивается страховка раз в год, можно оформить ее в течение последнего месяца действующего полиса. Если ипотека только оформляется, то у клиента есть 30 дней, чтобы подыскать компанию и заключить договор. Оплачивают сразу за год страхования, но некоторые компании предлагают платить каждый месяц фиксированную сумму.

На стоимость влияет несколько параметров:

Размер страховой премии и расчет ежемесячных выплат

Каждой компанией размер страховой премии устанавливается индивидуально на основании законов РФ. Если клиент имеет право на выплаты, то их размер определяется в виде единовременной или ежемесячной выплаты. Застрахованный или его наследник может заявить право на получение выплат в течение 3 лет с момента возникновения права.

Страховая выплата может определяться как:

Чтобы корректно рассчитать страховой взнос, нужно знать:

Обычно страховой взнос определяет компания. Для удобства клиентов у большинства компаний на сайте есть калькулятор, где можно быстро посчитать примерную стоимость взноса.

Каждый заемщик может отказаться от любых страховых взносов, которые касаются его жизни, здоровья или титула. Нельзя отказаться от страхования имущества, которое является объектом ипотеки.

При наступлении страхового случая производится выплата. Клиент (или его наследник в случае смерти клиента или потери дееспособности) может получить страховую выплату в случае:

Как сэкономить на страховке по ипотеке?

В первую очередь нужно следить за акциями и специальными предложениями. Компании часто привлекают новых клиентов сниженными ставками. Но и продлевать полис на второй и последующие годы может оказаться выгодно.

Как еще сэкономить на страховке:

Что делать при наступлении страхового случая?

Если наступил страховой случай:

И помните, если срок полиса истек, то договор считается не вошедшим в силу. Следовательно, страховая компания ничем не обязана клиенту. То же касается не страховых случаев. Если будет установлено, что виновником наступления случая является сам клиент, то выплат ему тоже может быть не назначено.

Если полис не просрочен, наступил страховой случай и заявитель в этом не виноват, следует обращаться в прокуратуру.

Что не является страховым случаем?

В договоре указаны все страховые случаи, когда страховая компания обязуется выплатить какую-то сумму. Прописаны случаи и объемы выплат. Важно внимательно читать эти правила.

Если страховая компания отказывается платить по страховому случаю, можно обратиться в прокуратуру или Роскомнадзор. Написать заявление и ждать результата.

Досрочное расторжение договора

Если клиент хочет перекредитоваться в другом заведении или отказаться от страховки в принципе, ему нужно внимательно прочитать договор страхования. На каких условиях будет разрываться договор — зависит от того, что в нем указано.

Есть всего пара случаев, когда могут вернуть все потраченные деньги:

Во всех остальных случаях процедура затянется и вернуть удастся около 50% от потраченной суммы.

Специфика страхования здоровья при ипотеке

Можно отметить следующие характерные особенности, которыми отличается страхование здоровья при ипотеке:

Практика страхования жизни при ипотеке

Выбирая страхование жизни при ипотеке, где дешевле, необходимо принимать к вниманию ряд обстоятельств. Первое, в договоре могут быть прописаны далеко не все случаи, при которых пострадавшему клиенту будет выплачена страховка.

К примеру, может отсутствовать настолько актуальный пункт как страховка на случай получения заемщиком травмы во время активного отдыха либо в спортивном зале. В большинстве случаев, именно за дешевым полисом кроются такие небольшие, но очень неприятные сюрпризы.

Важно отметить и такой момент, как обязательность заключения договора страхования жизни в целом. Если данный пункт прописывается в соглашении и ставит в непосредственную зависимость саму выдачу кредита, он строго нарушает установленные действующим законодательством права потребителя. В частности, это относится к регламенту статьи 16 ЗоЗЗП.

Согласно содержимому статьи установлено, что страхование жизни является делом сугубо добровольным, что нельзя сказать относительно страхования именно предмета залога (то есть недвижимого имущества). Такое ничтожное положение договора не создает на практике никаких правовых последствий, даже если он будет признан судом таковым в соответствии со статьей 166 действующего ГК. В свою очередь, статья 14 Гражданского кодекса предусматривает обязательную самозащиту права конкретного лица. Таким образом, отказ исполнения ничтожного положения (в рамках данной статьи) полностью укладывается в рамки действующего законодательства.

Однако если выбрано дешевое страхование жизни при получении ипотеки, никаких проблем с выплатой средств и получением в распоряжение заветного кредита не возникнет. Предварительно данное обстоятельство стоит оговорить с представителем страховой компании.

Банк прибавил цену страховки к моему кредиту и на нее тоже начисляет проценты. Имел ли он право так делать? В отдельных случаях банк может так сделать. Например, если клиент страхует имущество в банке, банк может предложить добавить сумму страховки к стоимости дома и начислять на нее проценты. Если клиент не давал согласия на получение такой услуги, он может написать заявление и оплатить полис отдельно.

Часто задаваемые вопросы

Для большинства разновидностей страхования существует период охлаждения. Так называется срок, в который можно разорвать договор и получить свои деньги обратно в полном объеме. Составляет он в стандартных случаях 14 дней, если страховая компания не сделала его больше.

Но помните о том, что в кредитном договоре может быть пункт о повышении ставки по кредиту в случае отказа от страхования жизни и здоровья заемщика. Например, в ипотечном кредитовании подобный пункт есть всегда и разница в ставке существенная. Вплоть до того, что банк будет вправе требовать досрочного возврата кредита. Мы рекомендуем сначала выяснить, как сильно изменятся условия договора, а потом отказываться от страховки.

Чтобы вернуть деньги за страховку, нужно:

Чаще всего компания сама звонит заранее и предлагает продлить страховой полис. Если этого не произошло, то есть варианты действий зависят от того, хочет ли человек продлевать страховку в данной компании или хочет страховаться в другой организации.

Если планирует продлевать там же:

Если в планах оформляться в другой компании, то не стоит дожидаться последнего дня страховки. Рекомендуем заранее обратиться в компанию, где планируете открывать страховой полис, расспросить об условиях и тарифах.

Чтобы получить продлить страховку в выбранной компании, нужно обратиться в офис и написать заявление. При себе нужно иметь:

По закону это возможно. Основная сложность заключается в переоформлении ипотечного договора — понадобится согласие на процедуру банка. Если квартира покупается с участием средств материнского капитала, то необходимо также письменное согласие органов опеки и попечительства.

Начинать переоформлять ипотеку можно только при получении согласия всех этих лиц.

Давайте разберем по шагам, как действовать:

Итоговый пакет документов стоит спросить в банке, где будет переоформляться ипотека.

Передать ипотеку можно любому лицу — супругу, брату, сестре, родителям, даже третьим лицам. В последнем случае это более хлопотное, но реальное занятие, так как ипотека переоформляется полностью и по веским причинам.

Комплексная или отдельная страховка: что лучше?

Все зависит от конкретной ипотеки и условий страховки. Некоторые страховые компании предлагают существенную скидку, если клиент оформляет сразу весь комплекс услуг — до 40-60%.

Вместе с этим титульная страховка и некоторые другие допуслуги не нужны клиенту, но ему приходится это оформлять, чтобы сэкономить.

Чтобы понять, что лучше в конкретной ситуации, стоит сравнить стоимость двух видов страховки и условий, на которых заключается договор страхования.